目录:

1、WALE是什么2、WALE需结合到期占比值分析3、WALE长好还是短好4、资管如何管控WALE

租期是商管和租户商务条件博弈中一个重要指标。对于购物中心租户而言,前期装修成本投入高,更长的租期有利于成本回收和盈利,而对于商管方而言,租期意味着调整主动权。在REITs年报中有一个必备分析指标-加权平均租赁期。这个指标便是租期的量化指标。

1

WALE是什么

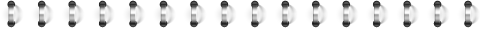

加权平均租赁期(Weighted Average Lease Expiry),即WALE,是指对租期进行加权后的平均租赁周期,权重值可以是面积也可以是租金。

加权平均租赁期

WALE

Weighted Average Lease Expiry

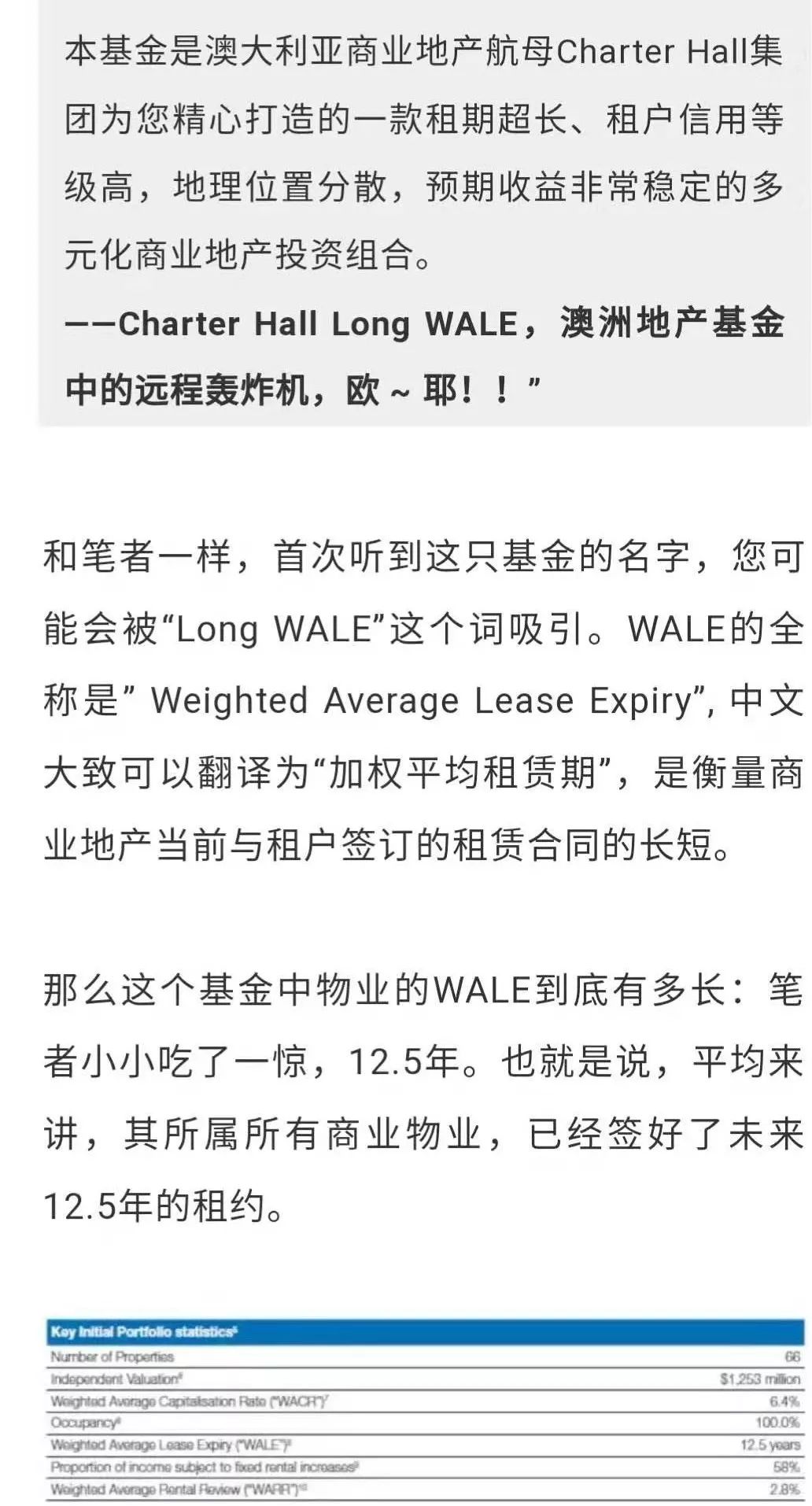

WALE计算方式是面积或租金与剩余租期的乘积累加再除以总面积或者总租金。下图以一个只有ABCD四个租户的资产举例,通过分别计算,其租金WALE为2.92年,面积WALE为3.18年。

WALE是一个静态值,年度WALE一般是以年底最后一天的数字计算,但购物中心领域存在大量的扣点条件租户,因此其年度租金收入会存在不确定性,这会导致租金WALE值计算存在BUG。因此也有一些企业更看中面积/租金到期占比,不看WALE。

2

WALE需结合到期占比值分析

WALE是一个重要的风控指标,显示的是租约到期周期。当面积WALE小时,意味着有可能将有大面积租户会在短期内到期;当租金WALE小时,意味着有可能将有大量租金贡献占比高的租户会在短期内到期。WALE对于物流、产业园区等租户较为单一、标准的物业更加有效直观,涉及到购物中心分析时,需结合到期占比值分析。

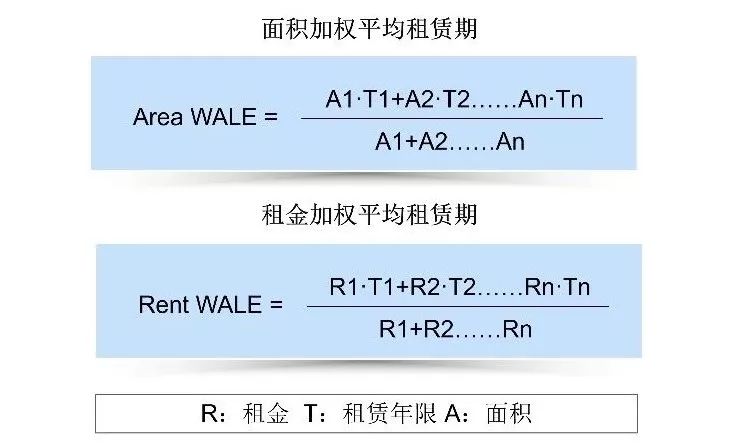

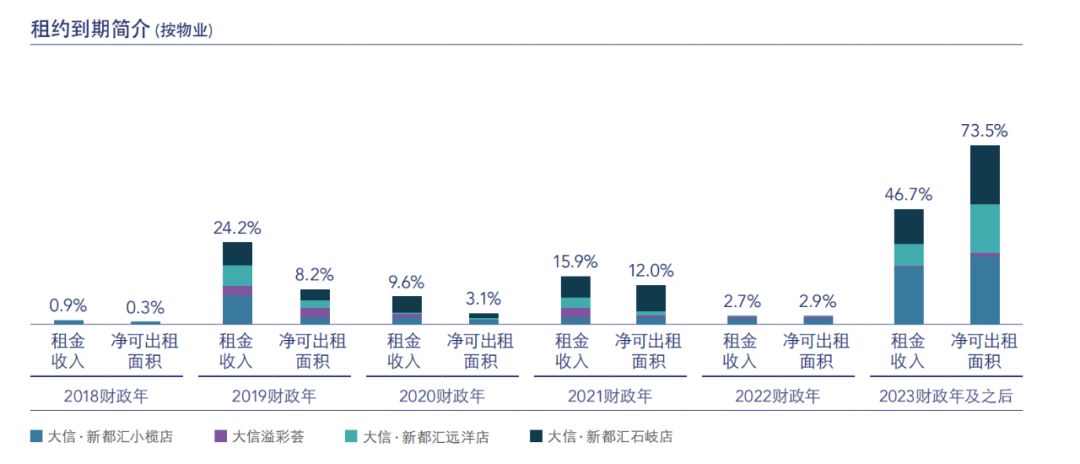

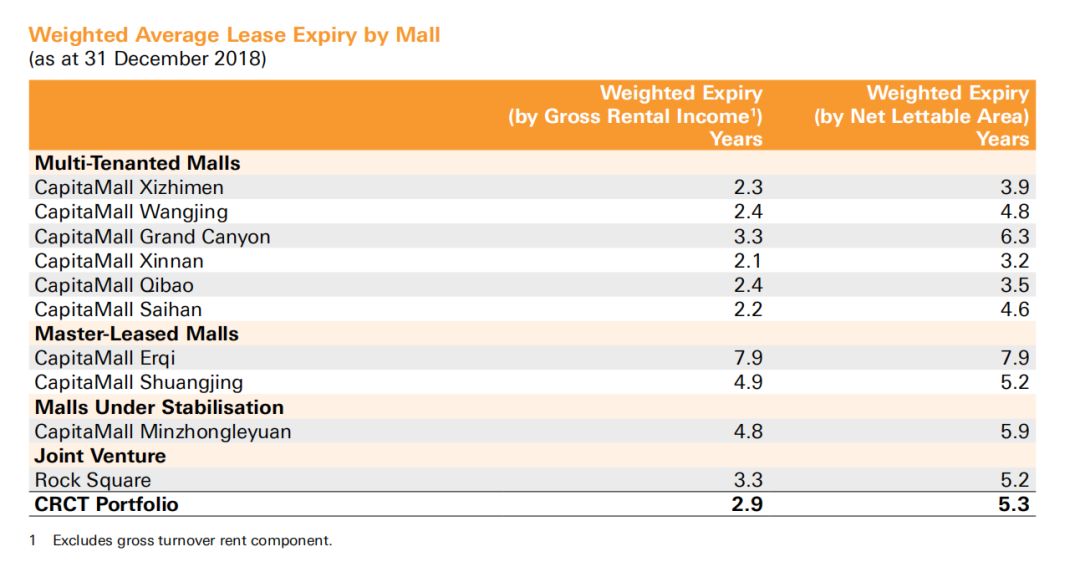

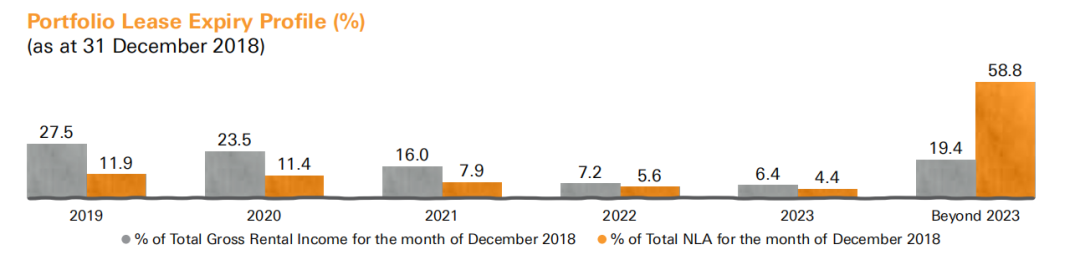

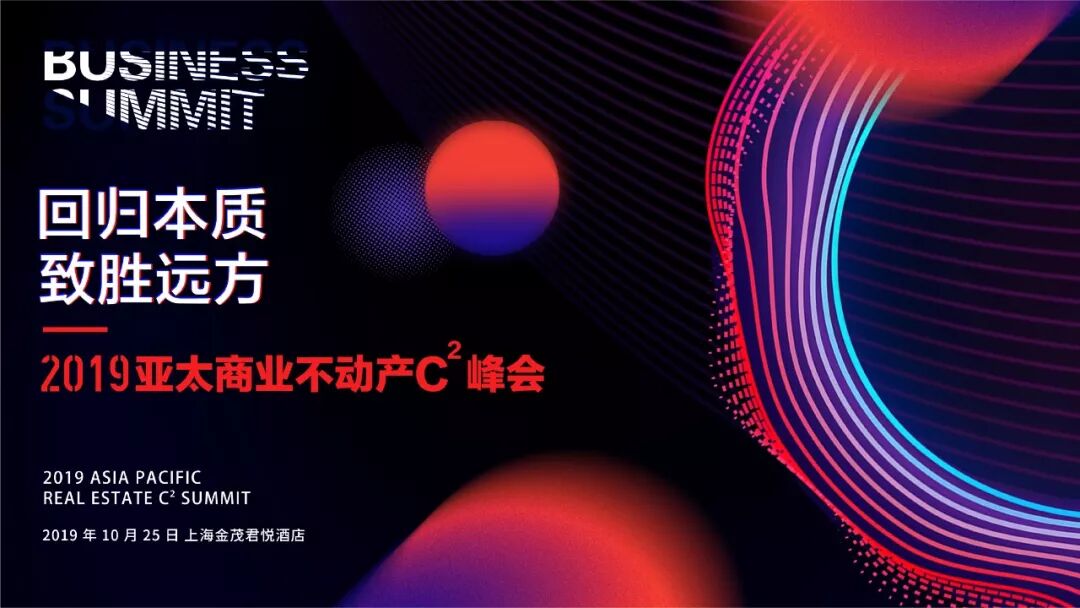

在购物中心行业,各项目之间WALE差距较大,以下图大信商用信托和凯德商用信托为例,无论是租金WALE还是面积WALE均存在较大差异,且规律难寻。核心原因是购物中心租户租期和租金单价均存在较大差异,尤其受主力店租户影响大,这也造成购物中心行业有可能存在WALE值合理,但会在短期内出现大面积或者大比重租金到期的情况。因此购物中心WALE分析必须结合租户到期比例一起分析。

大信商用信托2018年WALE分析

凯德商用信托2018年WALE分析

购物中心的租金结构中,租户面积越大、租金单价越低是一个普遍规律。百货零售这种业态面积小、租期短但租金占比高;主力店面积大、租期长且租金贡献占比低。因此大部分情况下租金WALE是小于面积WALE的。租金到期与面积到期的差异越大,租金WALE与面积WALE的差距也越大。

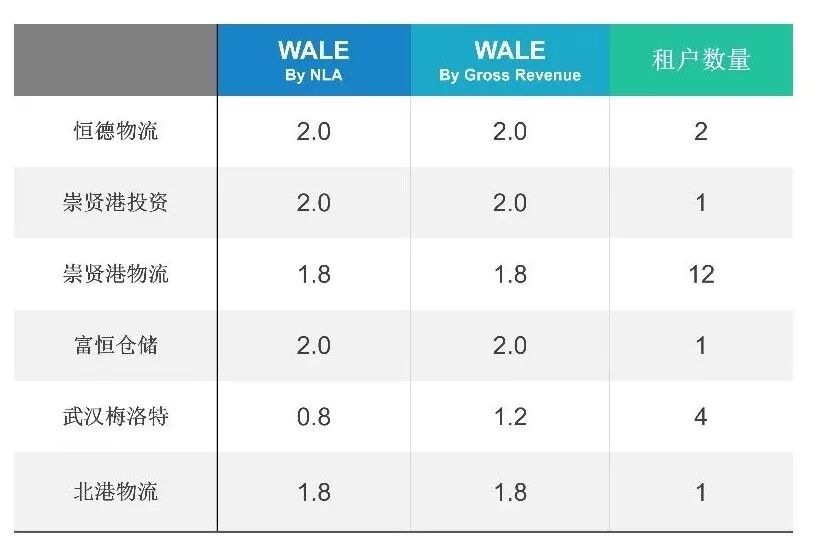

凯德商用信托2018年租金结构

当资产所有租户租金单价均一致时,租金WALE与租期WALE是等同的。这种情况会出现在整租型项目或者物流园区中。物流园区租户租金单价差异极小,如在新加坡上市的运城网通信托资产包中的物流项目NLA WALE和Gross Revenue WALE大部分均是等同。上图凯德商用信托资产包中,凯德二七广场应为华联整租项目,故其WALE较长且均是7.9年。

3

WALE长好还是短好

在看一些欧美的不动产项目推介资料或者项目分析时,经常会看到一句“Long WALE”,推荐方一般都认为WALE长是项目的一个优势。但国内以凯德为代表的购物中心行业一般都希望租期WALE短一点。那么从资管角度而言,WALE到底短好还是长好?

截图来自网络

WALE长短优劣势衡量取决于三点:换租成本、租金增长预期和投资方回报率要求。

换租成本包括空置期和装修期租金损失、换租管理成本、市场风险。换租成本高的项目WALE长更有利,比如产业园区、写字楼项目,这类项目佣金成本高且换租周期较长。其次当一个资产中平均单份租赁合同的租金占比高时,换租意味着现金流要承受巨大压力,那么WALE长更加有力。比如一个项目中仅有十个租户,一个租户换租即意味着10%的租金现金流损失压力。

靠着经济增长的裹挟,国内做项目习惯了年度租金保持稳步甚至快速增长。租户调整几乎可以和租金增长划等号,租金增长预期高,所以在过去经济快速增长期的十余年,国内商业、甚至写字楼WALE短对于项目更有利。但欧美发达国家GDP增长较为平稳甚至滞缓,租金增长预期有限,因此WALE长更有利。这一点在近期国内写字楼市场也体现得非常充分。

对于“债性”强、资金成本较低且愿意长期持有的投资方而言,更希望资产是稳定的,不愿意业绩表现大起大落,因此往往希望WALE更长。而对于像地产私募基金一类回报率要求高、持有周期短的投资方而言,WALE短意味着博取更高租金收益的可能。因此一般置入公开上市REITs的项目都是开业时间长,租金增长预期有限但是成熟稳定的项目,而私募基金所拿项目则更多是存量房改造这种增长预期高但同样风险也高的项目。

对于目前国内购物中心而言,面积WALE尽量短,租金WALE保持适中是最理想的状态。面积WALE短意味着商管方有更大的调整主动权,同时国内商业市场竞争异常激烈,持续调整也能够保证购物中心形象升级迭代,提升产品力。租金WALE适中可以避免在短期内出现大量高租金贡献租户到期影响现金流的情况。

运营期需注重对WALE的密切关注,面积空置或调整影响客户体验,租金影响现金流。无论何时均需保证不出现WALE值极小的情况。

4

资管如何管控WALE

近年一些购物中心标配品牌如星巴克、肯德基等纷纷上调了签约年限标准,WALE管控会成为一个越来越需关注的指标。对WALE的控制资管可从四方面着手:

降低主力店占比。前期项目规划设计阶段即需高度重视主力店占比、铺位数和小铺率三个指标,尽量降低主力店面积占比,提升铺位数和小铺率;

租期严格管控。设置不同业态在不同面积时的签约时间段红线,动态监控招商或运营调整时的WALE值。同时需注意错开各品牌的租赁到期年,尽量避免大面积或者大租金占比租户同时到期的情况;

提前储备品牌。督促招商对于到期铺位提前储备意向品牌或者续约谈判,尽量减少空置损失,规避WALE出现极小值。

--END--

专业丨垂直丨小众

从以终为始的资管理念关注商业地产退出、运营管理、建筑设计及投资可研把控要点。