◎海外掘金(ID:gold1849) | 震谷子

版权声明:本文首发于海外掘金(ID:gold1849),为原创作品,其他公众号转载此文时,需在正文前署作者名、标来源,并同时转载文末二维码,否则视作侵权。

1

我最近刷到几件新闻,挺有意思:

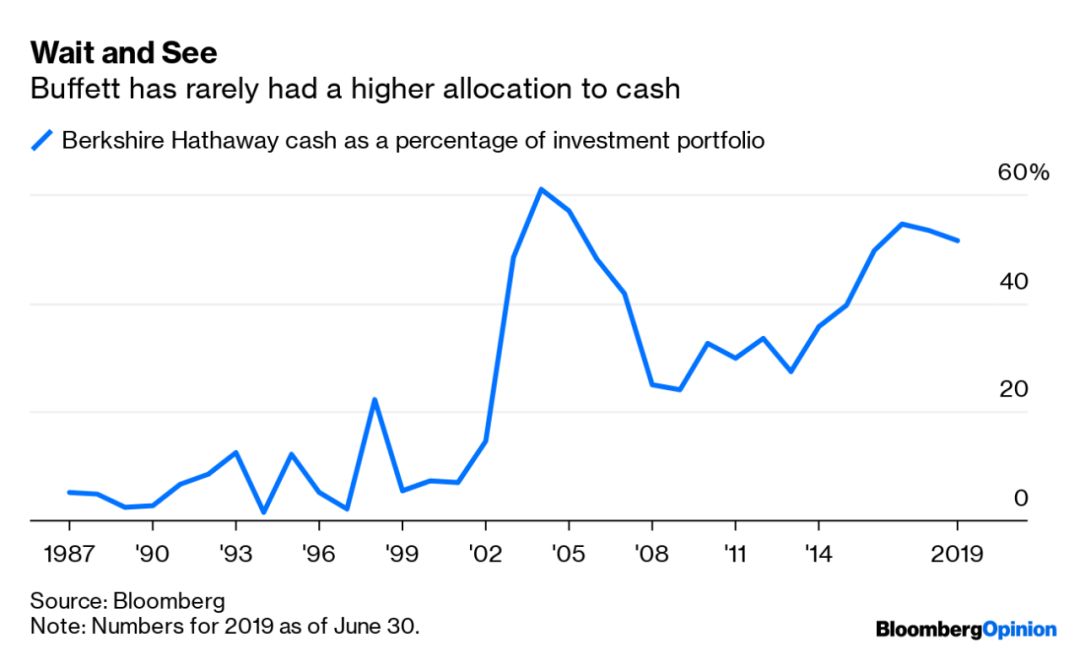

“股神”巴菲特也持币观望了。他的伯克希尔公司现在持有的现金超过1200亿美元,占其持有的股票市值比例超过一半。如此高的比例,只有在08金融危机前出现过。投资转向防守的时候,投资大佬一样不敢随便出手。

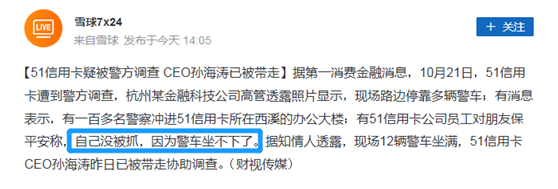

中国又有一家网贷平台暴雷了。近百名警察冲进该平台位于杭州的总部,不少事后幸运逃过一劫的员工表示原因是,警车坐不下了。投资转向防守的时候,很多以往能够掩盖的问题逐一暴露。

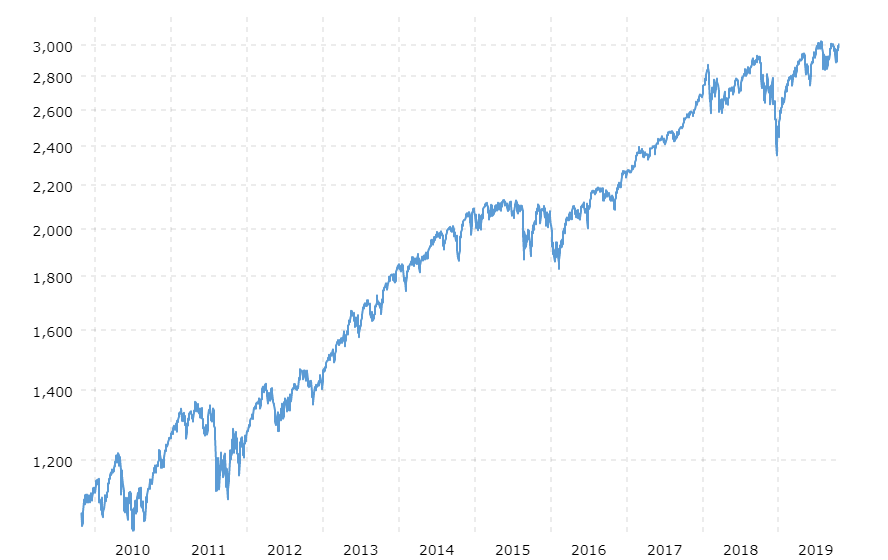

还有一张在网上疯转的图片,大A股十年来只涨了1点,被不少投资者开玩笑说这就是一台“韭菜收割机”。投资转向防守的时候,如何找到赚钱的机会?

这一连串事件背后其实再次印证了我们一直强调的结论,那就是在经济放缓的背景下,我们不仅要习惯暴雷事件频发和低增长的到来,更要在动荡的时代变革之前,提前武装自己,学会反脆弱。

2

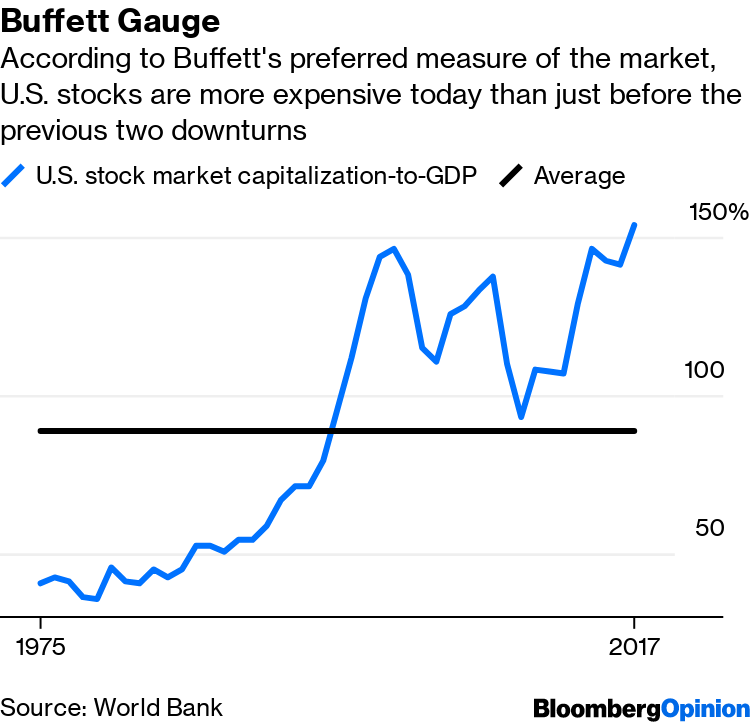

“股神”巴菲特有一句名言,在他人贪婪的时候我恐惧。选择持币观望的巴菲特,一定是察觉到美股有什么不对劲,才放缓了投资的步伐。而像我们知道的,现在的美股,正处在历史最贵的时候,占美国GDP的比例已经达到145%。

(过去十年的美股走势,目前公司估值为历史最高)

同时,美国经济已经出现放缓迹象,甚至衰退也成为了一种可能的走向。而美联储在降息刺激经济方面仍然优柔寡断。

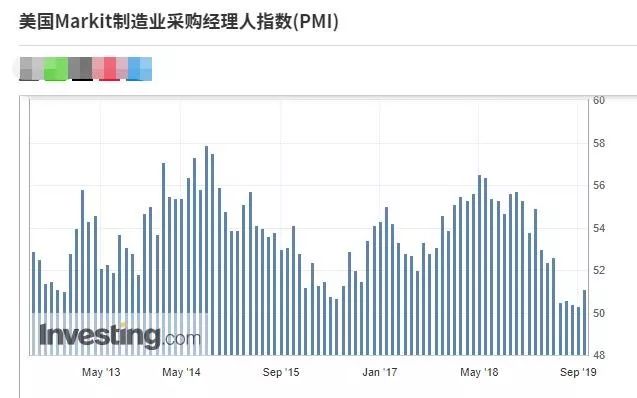

美国制造业PMI指数仍在近十年低位左右徘徊,新屋开工数和成屋销售数也双双下降,显示出各行业的疲软。

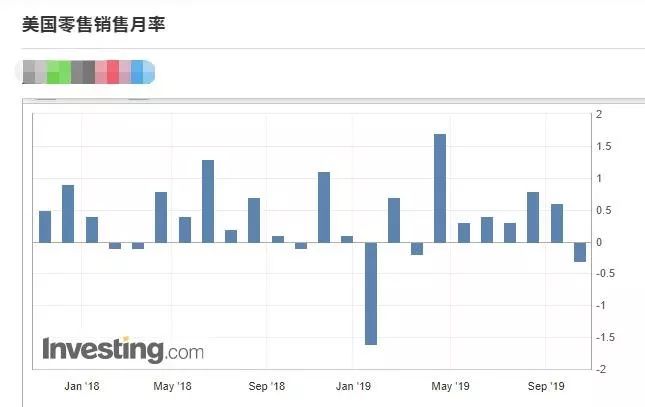

上周发布的美国9月零售数据下滑并低于市场预期。同时,美国消费者信心调查数据也显示,美国人虽然仍然对美国经济前景保持乐观,但对自己的消费前景不乐观。也就是说,就业和工资增长遇到了瓶颈。

既然美股又贵又没有好机会出手,时不时还要被特朗普敲打一下,持有现金就成了最具确定性的事情。

中国这边呢?上周公布的数据显示,中国今年第三季度GDP增长率只有6%,为90年代以来的新低。

经济放缓下,许多事情都在发生变化。国家“房住不炒“的决心越来越坚定了,未来能够大涨的城市也越来越少了。

以前日子过得挺好的P2P、网贷和消费贷骗局也逐渐浮出水面了,因为他们不再能够轻易找到稳定接盘的资金流了。

大潮退去后,才能看得到谁在裸泳。

(后复权收盘价)

虽然大盘十年涨幅近乎为零,但如果你在这十年内坚定持有贵州茅台,涨幅接近9倍(经后复权计算)。而如果你是房地产投资者,在这十年内任何一个时间买入深圳房产,你都能赚钱。这就是资本周期在大趋势下的投资机会。

所以,既然全球经济都在放缓,顺应大趋势的转向才是最恰当的应对方法。

3

赚快钱,追求眼前利益是人的本能。

所以,我完全可以理解,过去十年择时搞波动疯狂加杠杆的人和零首付炒楼花的人。

长期主义绝对是金融市场最稀缺的思维之一。先不说你是否能遇上人生的康波周期,我相信大部分人就算刚好踩在了周期的波动上也不一定能坚守十年甚至更长的时间。

既然2019年将成为未来十年最好的一年,那么提前做好准备就显得非常重要了。这种准备不是像金融危机时的恐慌与挤兑,也不是你在史上最强台风来临前去超市疯狂囤货的样子。

未来十年,随着各国金融系统的完善,类似08金融危机那样的系统性危机短期不会再出现。我们更多是处于经济增长一路波动,投资机会日益稀缺,刺激手段完全过时的“半危机”状态。

在这种“温水煮青蛙”的投资环境中,我们需要简化投资逻辑,做好最重要的事情。具体来说,普通人有三件事一定要做:

第一,挑你看得懂,最熟悉的去买,这样更容易看到投资的路径和逻辑。自己完全不了解的领域就不要浪费时间了。

市场中那么多资产,你所专注的范围越小,成本就越低。人的能力和时间有限,能搞懂优势最明显的资产就已经很厉害了。

就像贵州茅台,全中国只有一个飞天茅台,白酒里面的龙头,现金流又很充裕。所以大家就爱买。

但是类似P2P网贷甚至是各种虚拟货币呢?网络上有着各种似是而非的评价,我们能看到币圈大佬,也能看到资金链断裂后自杀的年轻人。

我相信包括我在内,大部分人都没法知道虚拟货币未来十年能到哪个价位,也不能预测各种网贷公司哪一天又要被警察包围。既然如此,我们完全可以避开自己不熟悉的领域。

第二,买之前做好尽调,比如去实地看一看,多搜集一些资料,多听一听不同的声音。

就好像我们每次写东南亚的文章,总有读者会怀疑这个地区值不值得投资。那最简单的方法难道不是你亲自飞一趟东南亚,去实地看一看吗?

我在以前的文章也提到过,在没有去过东南亚之前,我一样觉得这里是个穷乡僻壤,那是因为我能获取的信息都是被人选择过的,有偏见也有误差。当我实实在在走在马尼拉或者吉隆坡的街头,我都没意识到自己出国了。

去到现场,你才知道当地人买菜要花多少钱,有没有买房改善生活的欲望,说好要建的地铁或轻轨到底是在施工阶段还是只躺在图纸上。

第三,强化现金流意识。现金是流动性最强的资产,因此在资产配置组合里必须占据一定的比例。以前或许你为了买房投资,几乎押上全副身家。如果未来你还是这样做,那房子很可能没法脱手,那你的现金流就会面临巨大的风险。

所以除了涨幅和未来脱手可能性之外,租金的重要性正在上升。海外投资也是同理。在全球主要投资城市中,租金回报高的城市主要是各国的强二线城市,有亟待更新的产业、源源不断的人口和尚未开发完毕的土地资源。像马尼拉这种首都城市则是除了上述优势外,又强劲地吸引了来自全球各地的各项投资。长期来看现金流完全不用担心。

上面这些观点,其实属于防守手段,平常也会贯穿你的投资生涯。只是在未来十年的低增长时期,显得更急迫些了。

4

2020年,在当前形势下将成为承上启下的一年。未来十年的投资机会到底在哪里,三两句话也说不清楚。但最起码,你要学会对自己的资产负责了。

最近,中国人民银行发布了《中国普惠金融指标分析报告(2018年)》,从2013到2018年,短短5年时间,个人消费贷款余额居然从12.97万亿增长到37.79万亿,年平均增速高达23.94%。而同时期的GDP年平均增速只有7%。

社会创造的财富根本不够花。不少人已经离不开贷款了,因为口袋里几乎没钱。

与此相匹配的,是借钱越来越容易了。我在写这篇文章的时候,第N次收到了XX银行给我发来的短信:

甚至很多网络金融APP,打的广告就是“秒贷”。

贷款本没有错,只是当你贷款的意图变了,你的资产风险就随之而来了。比如前几年很火的首付贷,很多人凑不够首付,就通过消费贷款补够来炒房。这样虽然房子是到手了,但无疑增大了你的资金杠杆风险,一旦资金链出现问题,你的资产缩水是分分钟的事。

其实,截至今年,中国信用卡逾期半年未偿的金额已经接近800亿,是9年前的10倍。很多人在还没有做好资金过冬的时候,就已经负债累累了。从投资理财的角度,未来十年,流动性很重要,读懂趋势也很重要,能够存上第一桶金更重要。

祝福中国!

?时代抛弃你的时候,一声招呼都不会打!打造你的全副武装,来这里。

识别下方二维码,抢购峰会早鸟优惠票获得这个和管清友、严九元等大咖的对话机会

识别下方二维码,抢购峰会早鸟优惠票

获得与管清友、严九元等大咖的对话机会