投资要点:

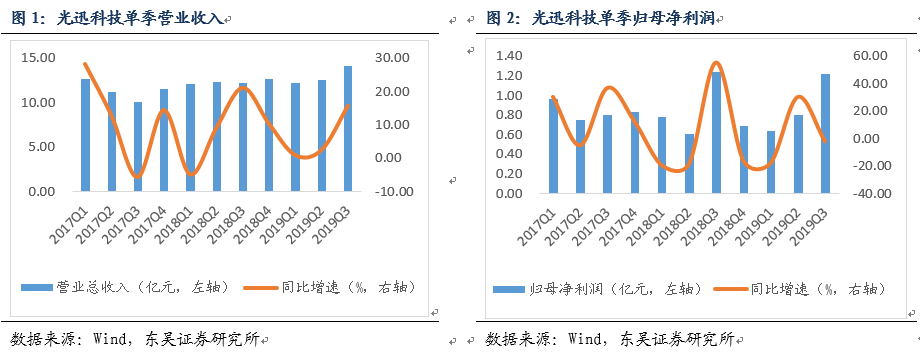

事件:2019年首三季度光迅科技实现收入38.96亿元,同比增长6.46%,其中2019Q3公司实现收入14.17亿元,同比增长15.74%;2019年首三季度归母公司净利润达到人民币2.66亿元,同比增长0.87%,其中2019Q3公司实现归母净利润1.22亿元,同比下降1.98%。

研发投入保持稳定,业绩稳中求进:2019年首三季度光迅科技实现收入38.96亿元,同比增长6.46%,其中2019Q3公司实现收入14.17亿元,同比增长15.74%,公司收入稳中求进。2019前三季度光迅科技研发支出3.11亿元。我们认为,公司通过战略规划能力的提升,重点布局5G市场、海外数据市场、硅光和超高速器件等产品,市场能力和研发水平的提升将会有效提升公司在市场上的竞争力。

全产业链布局,光芯片技术国内领先:光迅科技长期以来专注于通讯产业发展,已形成芯片-器件-模块-子系统的全产业链布局。2019年上半年,光迅科技面向5G、数据中心等应用的多款25Gb/s速率半导体激光器芯片取得阶段性进展;面向5G前传、中回传等场景应用的光收发模块实现型号全覆盖;面向数据中心的400Gb/s高速光收发模块已完成样机开发,产品技术领先。

受益于5G网络建设,光器件需求迎来量价齐升:伴随5G网络建设的兴起,5G基站数量增加以及5G新增中传环节,将会带动光模块需求量的增加。根据中国电信白皮书,5G时代传输网前传、中传、回传网络总市场空间将超过600亿元。光迅科技作为国内光器件领先企业,有望龙头优势继续保持,成为5G时代光器件领域的最大受益者。

盈利预测与投资评级:我们预计公司2019-2021年的EPS为0.65元、0.87元、1.13元,当前股价对应PE分别为41/31/24X,维持“买入”评级。

风险提示:5G部署进度不及预期,芯片研发进度不及预期,运营商采购力度不及预期。

1. 研发投入保持稳定,业绩稳中求进

2019年首三季度光迅科技实现收入38.96亿元,同比增长6.46%,其中2019Q3公司实现收入14.17亿元,同比增长15.74%,公司收入稳中求进,主要系公司在5G方面聚力市场前沿产品,稳固设备商市场,在重点客户处完成5G主流产品验证和规模销售。2019年首三季度归母公司净利润达到人民币2.66亿元,同比增长0.87%,其中2019Q3公司实现归母净利润1.22亿元,同比下降1.98%,主要系公司成本和费用上升。

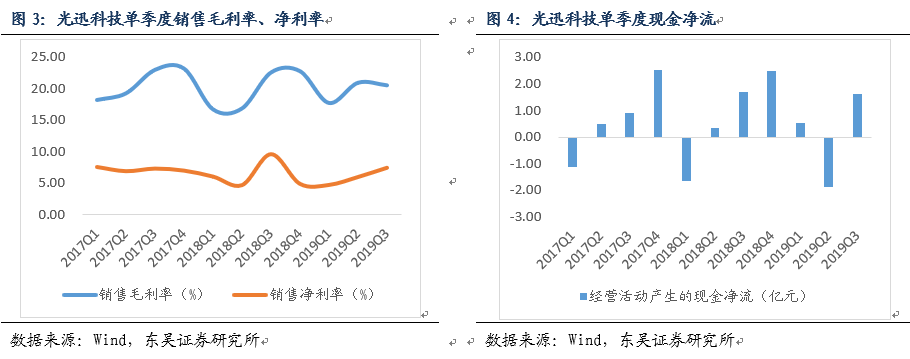

2019Q3光迅科技销售毛利率为20.58%,较上一季度下降0.40个PC。销售净利率为7.43%,较上一季度增长1.46个PC。2019Q3光迅科技经营活动产生的现金净流量为1.62亿元,主要系本期销售商品、接受劳务收到的现金增加。

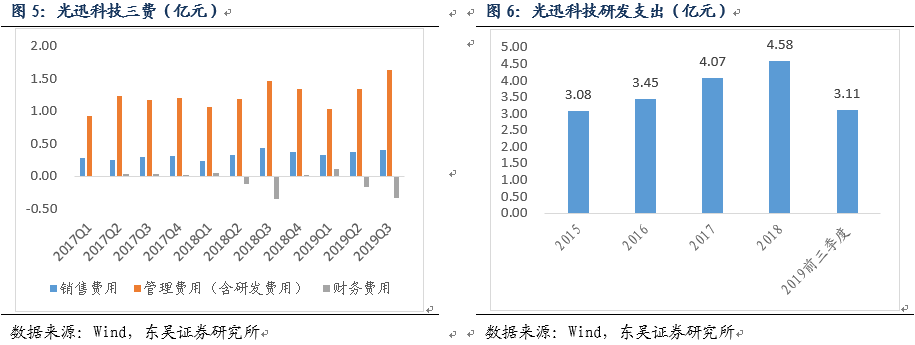

2019Q3光迅科技销售费用0.40亿元,较上一季度小幅增加5.26%。2019Q3公司管理费用0.29亿元,较上一季度增加21.64%,主要系研发费用增加。2019Q3公司财务费用为-0.34亿元,较上一季度减少100%,主要系利息收入减少。

2019前三季度光迅科技研发支出3.11亿元。我们认为,公司通过战略规划能力的提升,重点布局5G市场、海外数据市场、硅光和超高速器件等产品,市场能力和研发水平的提升将会有效提升公司在市场上的竞争力。

2. 全产业链布局,5G网络建设带动光器件迎来量价齐升

我们认为,光迅科技作为国内光器件领先企业,有望龙头优势继续保持,成为5G时代光器件领域的最大受益者,主要原因为:

覆盖下游优质客户,行业地位稳居前列

公司的主要客户包括国内的华为、烽火通信、中兴通讯等设备商以及全球主流的通信设备商诺基亚和爱立信等,客户结构相比国内同行竞争企业优质,华为、烽火、中兴分别为公司的前三大客户。公司位列全球第四大、国内第一大光通信器件供应商,行业地位稳居前列。

全产业链布局,光芯片技术国内领先

光迅科技长期以来专注于通讯产业发展,已形成芯片-器件-模块-子系统的全产业链布局,是国内极少数的既具备先进的光模块封装工艺和领先的光模块产品优势,又具备核心的光芯片技术的企业,产品技术领先。

2019年上半年,光迅科技面向5G、数据中心等应用的多款25Gb/s速率半导体激光器芯片取得阶段性进展;面向5G前传(无线接入层)、中回传(汇聚层+核心网)等场景应用的光收发模块实现型号全覆盖;面向数据中心的400Gb/s高速光收发模块已完成样机开发。

受益于5G网络建设,光器件需求迎来量价齐升

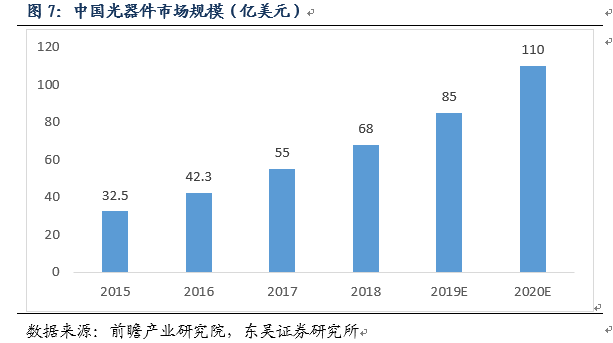

2019年是5G建设元年,伴随5G网络建设的兴起,将推动承载网扩容升级,从而带来海量光器件需求,中国光器件市场规模将进一步扩大,2019年将达到约85亿美元水平。华为、烽火以及中兴等企业也已经具备一定的竞争实力,预计随着中国5G投入商用,到2020年中国光器件市场规模达到110亿美元。光迅科技将受益国内光器件市场景气继续向上发展。

具体来看,市场空间方面,一方面5G基站数量增加以及5G新增中传环节,将会带动光模块需求量的增加,另一方面要满足5G高频高速的需求,光模块需从4G时期的6G和10G产品升级到以25G、50G、100G和200G为主,5G时代光模块需求有望迎来量价齐升。

根据中国电信《5G时代光传输网技术白皮书》,5G时代传输网前传、中传、回传网络并重,其中前传规模在250亿左右,中传规模在83亿左右,回传规模在144亿左右,核心网规模在141亿左右,总市场空间将超过600亿元。

3. 盈利预测

我们预计公司2019-2021年的EPS为0.65元、0.87元、1.13元,当前股价对应PE分别为41/31/24 X,维持“买入”评级。

4. 风险提示

1、中美贸易战加剧,运营商采购进度放缓,订单量不及预期风险;

2、5G部署进程不及预期:产业催化剂进程未达预期,基站建设进程有所放缓;

3、芯片研发进度不及预期,光模块产业释放不达预期。

行业专题:

5G行业深度报告系列之一:站在创新浪潮的起点,探寻最具成长空间的5G四大应用主线

5G行业深度报告系列之二:以全球竞合、抢占科技创新制高点的战略视角,重新审视5G的周期性及成长性

中美对比专题:回顾1G到4G创新升级,论“中美5G从战略遏制到合作共赢”的产业提速和5G板块重估

边缘计算专题:CDN价格竞争最悲观预期或已充分反映, 边缘计算十倍空间新增量未来可期

网络建设:为什么说5G网络建设先于5G应用萌芽

5G承载:为什么说5G承载大周期最先启动

频率专题:为什么说频率分配是5G大周期开启的风向标

工业互联网:大浪潮将至—新时代产业变革系列

AIOT专题

AIoT系列深度报告之一:万亿AIoT市场,始于千亿连接

设备商专题:

设备商全球对比系列之一:创新与拼搏奠定中国设备商全球领先之路,无惧波折、“中华信”借力5G继续进阶

设备商全球对比系列之二:回顾全球主设备商格局演化大历史,战略、管理、创新合力,华为中兴力攀上游、5G格局更加领先

运营商专题:

运营商系列报告之五:全球运营商模式对比,破局传统业务市场空间局限,2B业务成海内外运营商5G新航道

运营商系列报告之四:三大运营商新兴业务蓬勃发展,5G在即通信行业投资反转

运营商系列报告之三:国企混改不断推进,通信行业改革红利持续释放

运营商系列报告之二:全球运营商4G低频重耕渐次推进,5G大投入前的周期低谷、业绩不低

运营商系列报告之一:中国联通,混改提高经营业绩,看好公司未来可持续发展

策略专题

通信掘金2019中期策略:无惧风雨,5G于全球竞合中加速前行

2019年年度策略:聚焦5G、AI,掘金通信2019

点评专题

中国移动投资指引符合预期,5G投资持续增长、在总量和结构性方面仍有持续超预期可能

新华社报道5G牌照即将发放,无惧风雨,5G产业于全球竞合中加速前行

美国FCC批准T-Mobile与Sprint合并,推动北美5G部署进程,全球运营商竞相加速5G建设

工信部、国资委专项行动进一步推动5G产业化,持续看好5G优质公司机会

5G传输网络投资大周期启动,支撑百倍流量需求

高铁后又一中国名片,5G创新有望引领全球

个股专题:

崇达技术深度报告:积极布局高端板市场,受益PCB量价齐升,持续看好未来业绩稳增

中石科技深度报告:5G开启市场增量新空间,导热材料动能持续释放,助推业绩稳步提升

光环新网深度报告:“IDC”+“云计算”双轮驱动业绩稳健增长,5G将成为强有力的业绩助推剂

天孚通信深度报告:光模块上游“一站式”解决方案提供商,受益5G大周期景气度提升、业绩持续高增长

淳中科技深度报告之二:安全可控、进口替代带来业绩持续高增长,5G高清视频显示赋能者成长空间更广

移为通信:龙头优势继续保持,受益M2M产业迅猛发展,持续看好业绩稳步提升

二六三:企业服务的领军者,”视频+“战略大有可为

中际旭创:受益400G光模块需求,契合5G大潮,伴随行业发展继续成长

淳中科技:视频显示的大脑,高速增长增长不停歇

中科创达:持续技术领先,携手巨头、锻造智能生态之基

世嘉科技:5G天线、射频器件布局领先,持续高增长可期

海能达:专网通信龙头,内外整合加速市场份额

烽火通信:低调务实,5G时代再进阶

烽火通信:5G 超宽带龙头迎来大发展的新机遇

中兴通讯:业绩增长稳健,国内市场广阔叠加5G技术领先,5G商用扬帆起航

中兴通讯:聚焦5G,全球布局,ICT综合型平台巨头强者更强

免责声明

本公众订阅号(微信号:东吴通信互联网团队)由东吴证券研究所通信团队设立,系本研究团队研究成果发布的唯一订阅号。

本公众号所载的信息仅面向专业投资机构,仅供在新媒体背景下研究观点的及时交流。

本订阅号不是东吴证券研究所通信团队研究报告的发布平台,所载内容均来自于东吴证券研究所已正式发布的研究报告或对已发布报告进行的跟踪与解读,如需了解详细的报告内容或研究信息,请具体参见东吴证券研究所已发布的完整报告。

本订阅号所载内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见。本订阅号所载内容仅供参考之用,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。东吴证券研究所及本研究团队不对任何因使用本订阅号所载任何内容所引致或可能引致的损失承担任何责任。

本订阅号对所载内容保留一切法律权利。凡对本订阅号所载所有内容(包括文字、音频、视频等)进行复制、转载的,需注明出处,且不得对本订阅号所载内容进行任何有悖原意的引用、删节和修改。

特别声明:《证券期货投资者适当性管理办法》、《证券经营机构投资者适当性管理实施指引(指引)》于2017年7月1日起正式实施,通过新媒体形式制作的本订阅号推送信息仅面向东吴证券客户中的专业投资者,请勿对本资料进行任何形式的转发。若您非东吴证券客户中的专业投资者,为保证服务质量、控制投资风险,请取消关注本订阅号,请勿订阅、接收或使用本订阅号中的任何推送信息。因本订阅号难以设置访问权限,若给您造成不便,烦请谅解!感谢你给予的理解和配合。