投资要点:

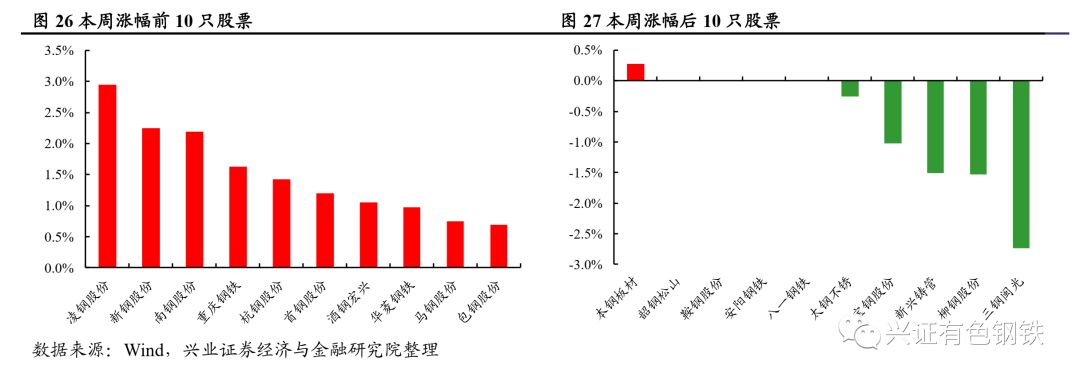

本周SW黑色金属指数周环比上涨0.13%,同期沪深300周环比上涨0.71%。本周行业股票涨幅靠前的为凌钢股份600231(3.0%)、新钢股份600782(2.2%)和南钢股份600282(2.2%)。

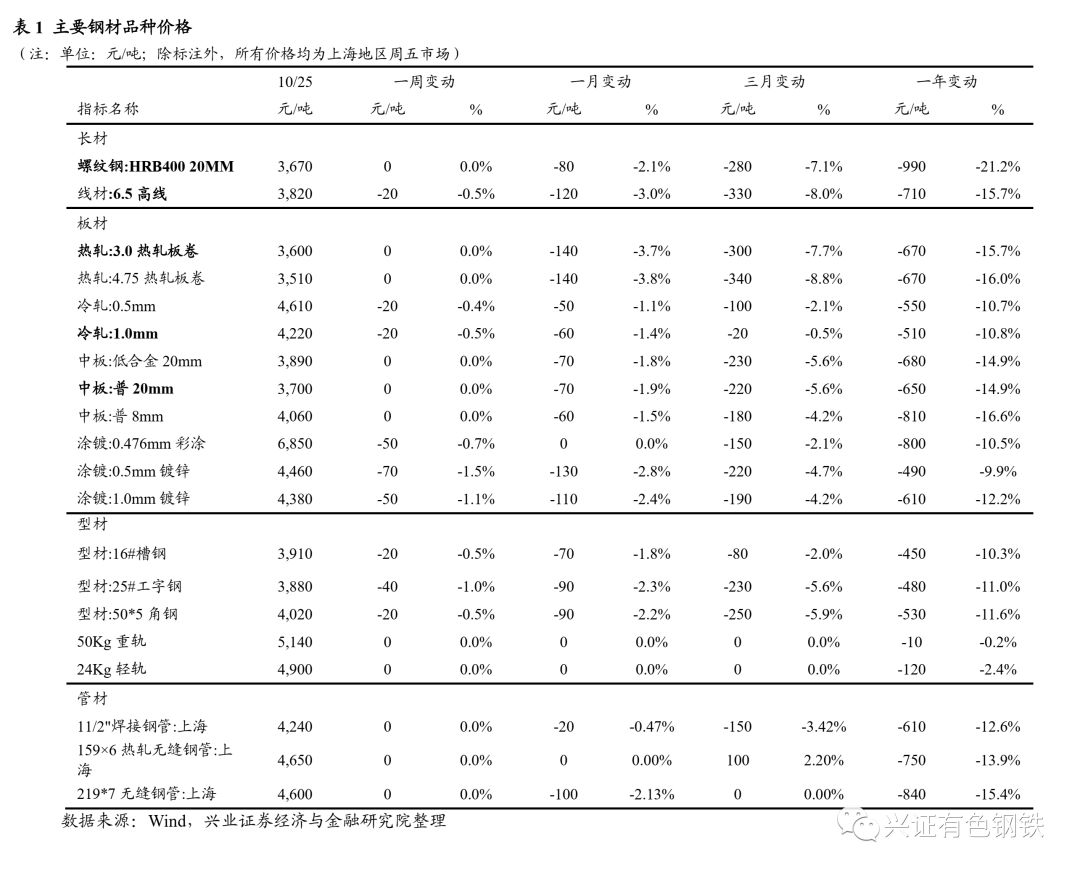

价格:本周钢价基本稳定。周五螺纹钢HRB400 20mm收3670元/吨,较上周五持平,板材方面,仅冷轧板价格环比下跌0.5%,热轧板卷和中板的价格环比持平。本周原材料价格走势分化。本周废钢价格稳定,焦炭价格下跌50元/吨,进口铁矿石价格环比总体小幅上涨。

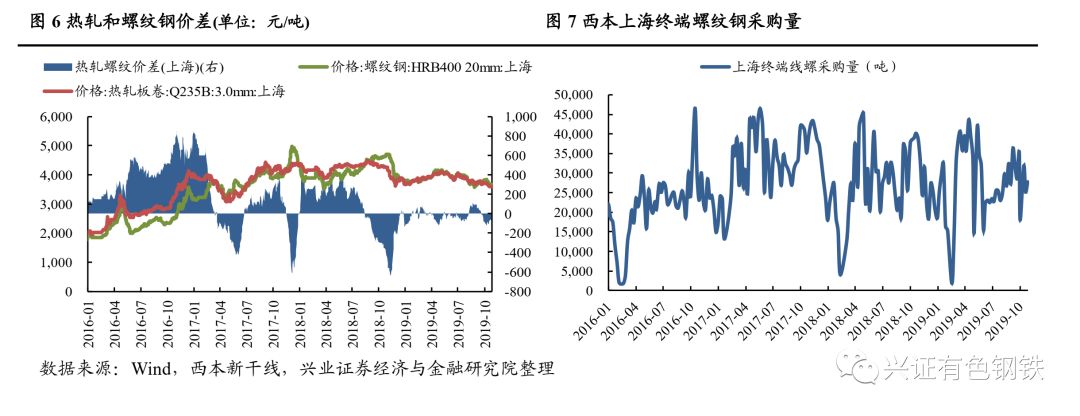

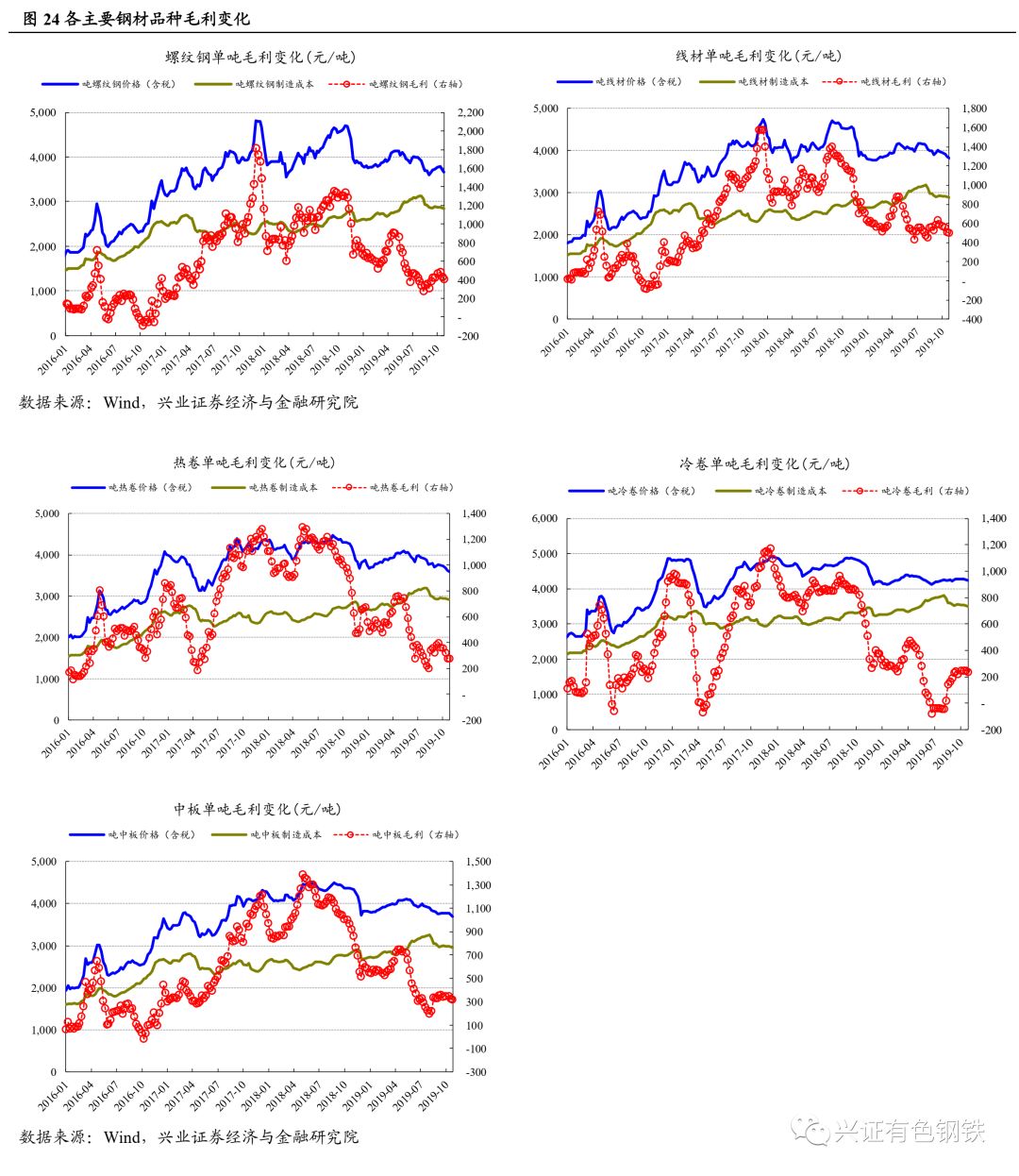

利润:继续回落,电炉利润未有明显改善。长流程方面,本周钢材平均吨毛利环比继续回落,受益于钢价止跌,利润降幅环比收窄,我们测算本周行业螺纹和热轧吨毛利环比上周分别-23元/吨、-2元/吨。短流程方面,我们测算本周电弧炉(全废钢)吨毛利继续亏损,长、短流程螺纹吨毛利差仍在400元/吨左右。

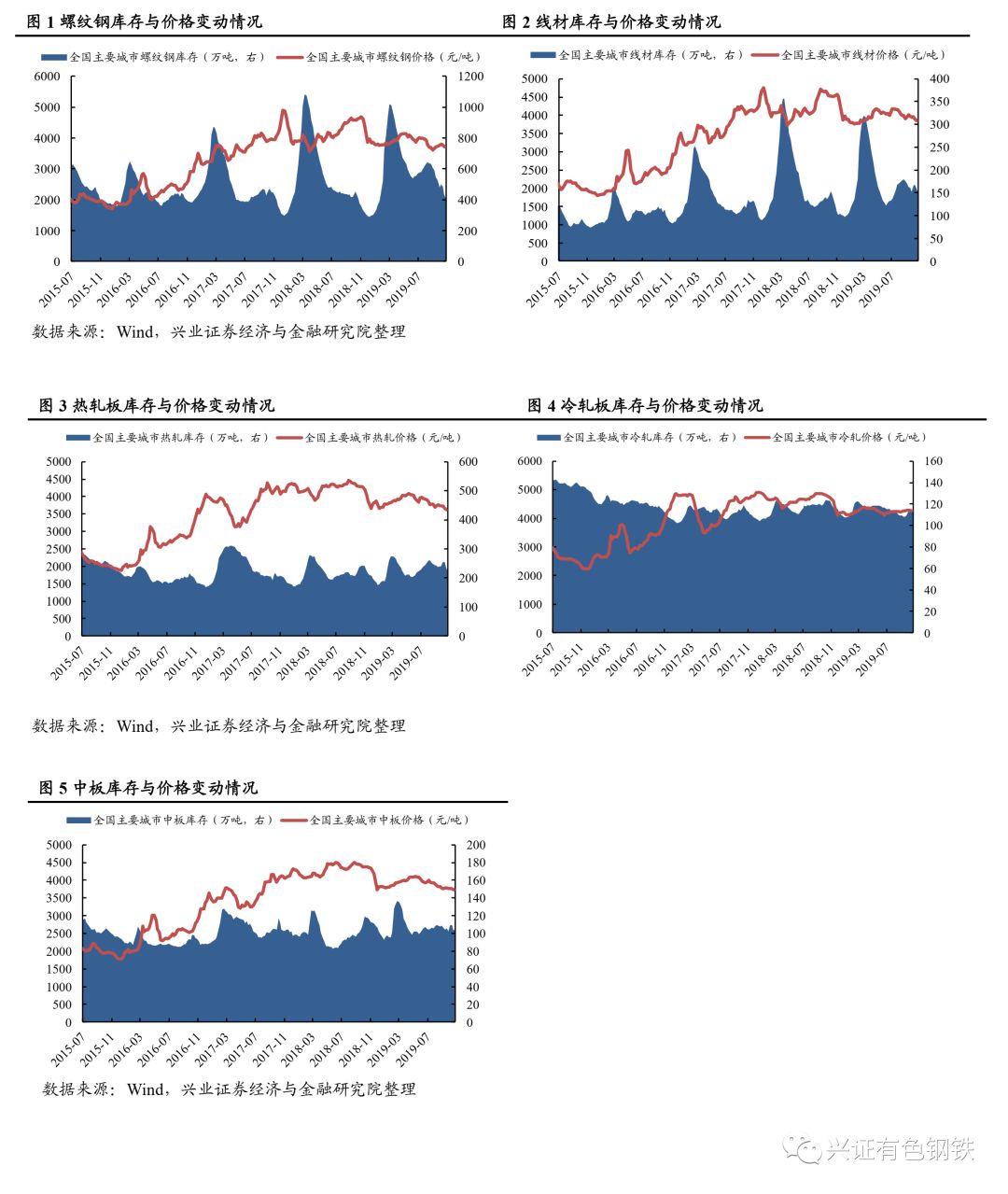

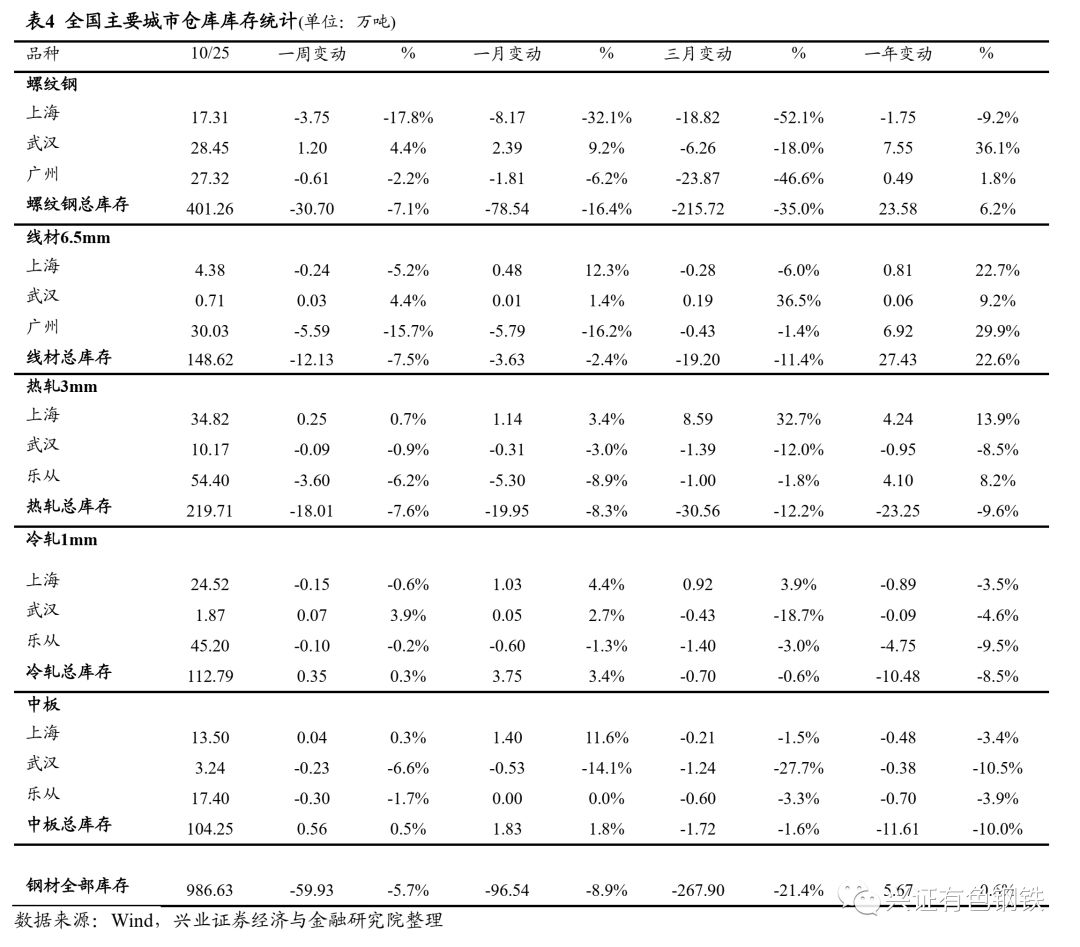

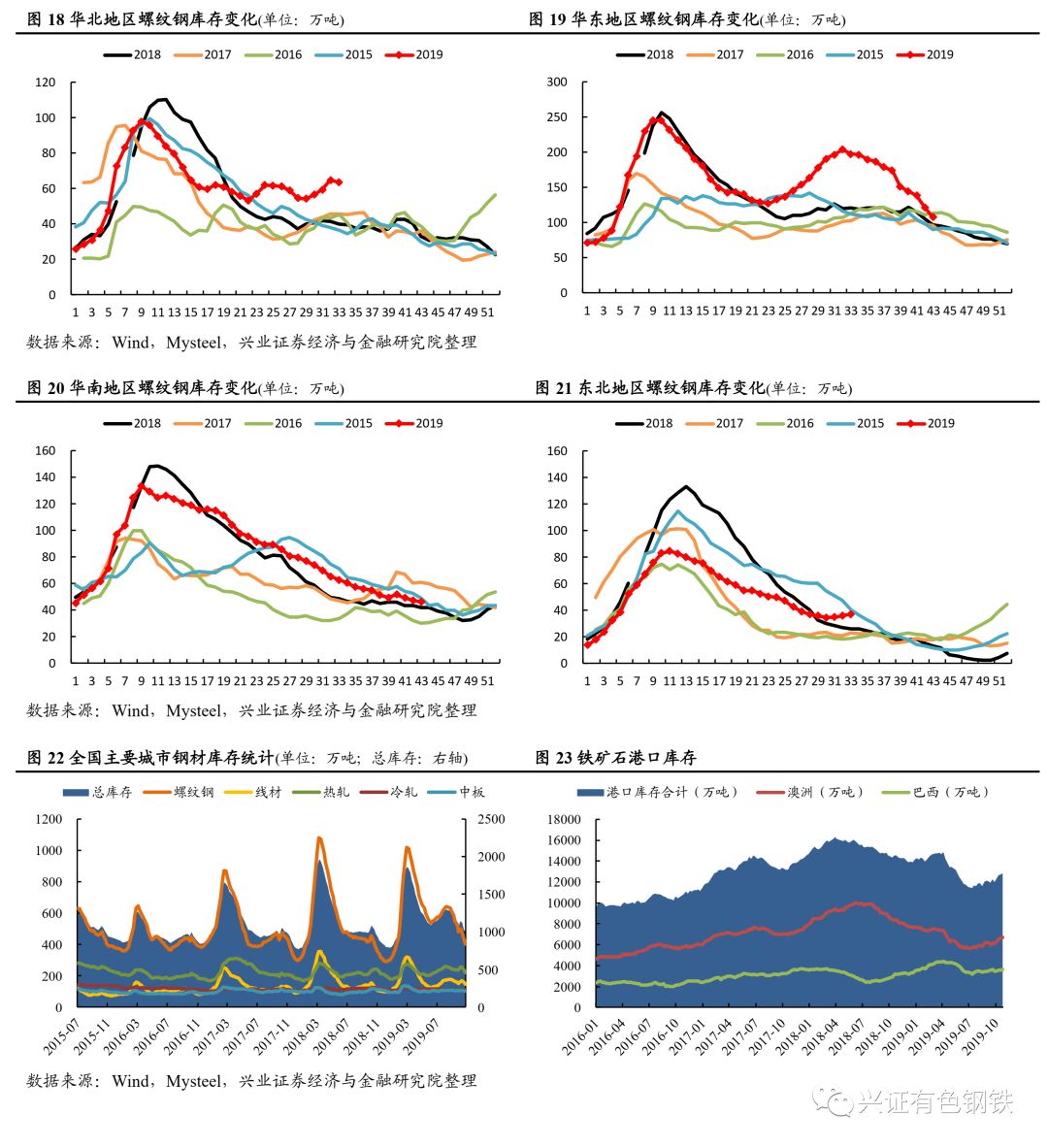

产量与库存:产量下降主要由热轧贡献,社会库存继续去化。产量方面,本周五大钢材品种产量1016.2万吨,环比减少10万吨,其中建筑钢材产量周环比增加3.12万吨,产量的下降主要由热轧贡献。对于建筑钢材而言,目前电炉炼钢利润尚未修复,短流程产量难以大幅释放。库存方面,本周五大钢材品种社会总库存环比上周下降60万吨,钢厂总库存较上周下降13万吨,社会库存继续去化。分品种来看,当前长材的社会库存压力已经大大减轻(螺纹+线材社库同比仅高51万吨),而板材的社会库存均显著低于去年同期,钢厂库存压力也显著好于长材。近两周社库降幅快于去年同期,而厂库降幅慢于去年同期,也正体现了产业链对后市预期仍较悲观,贸易商采购意愿不强,以降库存为主。

11月以后表观消费预计将持续回落,降库速率大概率会逐步放缓。测算本周螺纹钢表观消费量384万吨,环比减少27.31万吨,若综合考虑包括线材在内的建筑钢材,本周表观消费量561.42万吨,环比回落幅度不大,可基本理解为正常波动。综合去年螺纹钢的表观消费量变化来看,进入11月以后,由于北方部分地区寒冷天气影响下游施工,需求开始出现季节性萎缩,螺纹表观消费量持续下滑,后期库存降幅预期逐步收窄。

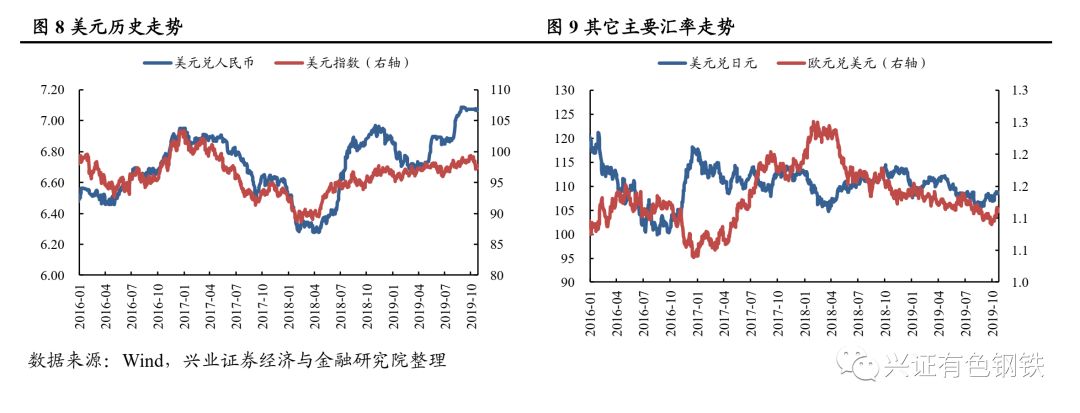

中期需警惕地产用钢趋势性下滑风险。地产销售持续疲弱,开发商拿地谨慎,又面临融资收紧,新开工面积的高增长难以持续,需警惕地产用钢需求趋势性下滑的风险。但我们也应该注意到当前住宅库存仍处于较低水平,存量的施工面积体量较大,“慢施工”下主体结构施工阶段单位施工面积用钢强度可能也存在着前低后高的情况,从而在一定程度上平抑后期新开工面积可能下滑所带来的负面影响,地产用钢需求也不必过于悲观。

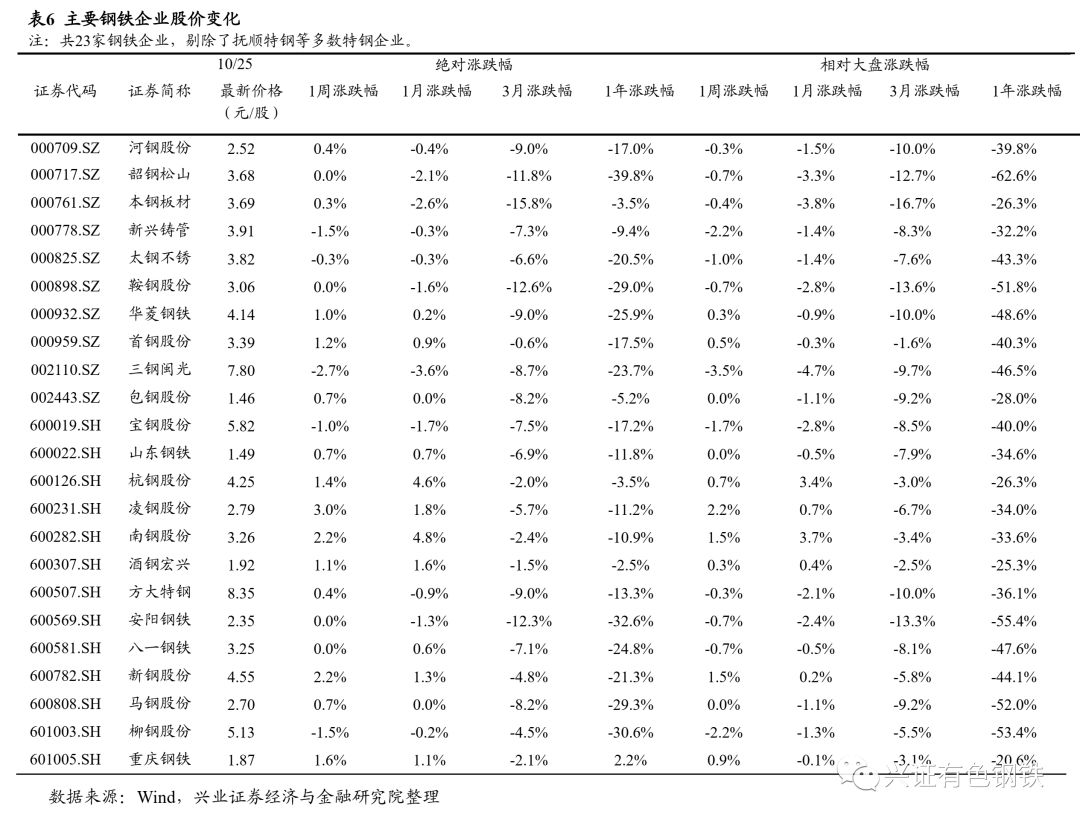

维持行业“中性”评级。1)普钢推荐估值低,下游多元,部分子领域供需格局好:南钢股份、华菱钢铁;建议关注成本低、分红高:三钢闽光;2)特钢推荐:久立特材、永兴材料、中信特钢。

风险提示:钢价持续下行;限产力度不达预期;下游需求超预期加速下滑

报告正文

本周主要数据和事件:

低位成交增加,本周钢材指数(Myspic)跌势放缓。本周Myspic综合指数报137.12点,较上一周下跌0.44%。本周钢厂限产加严,下游继续保持停产状态,钢坯市场受需求影响明显,不过受下游轧钢复产预期影响,钢坯价格低位反弹。短期内钢坯价格将出现涨后回落局面,上行有压力,底部有支撑。近期市场实际成交偏好,银十需求仍显旺盛,后期市场需求将逐渐走弱,短期钢价支撑仍在;预计下周盘面钢价震荡偏强,现货价格偏稳运行。

工信部:2019年前三季度钢铁行业运行情况。一、钢铁产量同比增长。前三季度全国生铁、粗钢和钢材产量分别为6.12亿吨、7.48亿吨、9.09亿吨,同比分别增长6.3%、8.4%和10.6%。二、行业利润大幅滑坡。1-8月,我国钢铁工业营业收入5.58万亿元,虽然同比增长8.9%,但实现利润2259.9亿元,同比下降24.7%,行业利润率为4.05%,同比下降1.8个百分点。据中国钢铁工业协会统计,1-8月90家重点大中型企业实现利润1369亿元,同比下降29.0%。三、进出口量双双下滑。在上半年钢材出口同比下降2.3%的情况下,三季度钢材出口继续下降。1-9月,我国累计出口钢材5030.5万吨,同比下降5.0%;出口金额2851.9亿元,同比下降4.4%。同期,我国进口钢材875.1万吨,同比下降12.2%;进口金额710.2亿元,同比减少12.7%。

中钢协:重点企业镀锌汽车板产量降幅较大。据中国钢铁工业协会统计,8月份,中厚板轧机、热连轧机和冷连轧机日产量环比均上升,热连轧机的产品价格连续下跌,中厚板轧机和冷连轧机的产品价格环比略有上涨。在汽车板细分品种中,中厚规格汽车板产量是唯一同比增长的品种,但增幅收窄。8月份汽车板产量为204万吨,同比下降17.1%,其中镀锌汽车板产量为47万吨,同比下降29.9%。

9月我国钢筋产量为2127.3万吨。国家统计局最新数据显示,2019年9月份,我国钢筋产量为2127.3万吨,同比增长11.6%;1-9月累计产量为18531.6万吨,同比增长19.3%。9月份,我国中厚宽钢带产量为1316.7万吨,同比增长13.1%;1-9月累计产量为11418.3万吨,同比增长10.9%。9月份,我国线材(盘条)产量为1376.0万吨,同比增长6.3%;1-9月累计产量为11925.5吨,同比增长11.8%。9月份,我国铁矿石原矿产量为7737.1万吨,同比增长8.5%;1-9月累计产量为63449.9万吨,同比增长5.9%。

Mysteel:全国日均粗钢产量预估10月中旬234.08万吨。Mysteel预估10月中旬粗钢产量小幅上升,全国粗钢预估产量2340.84万吨,日均产量234.08万吨,环比10月上旬上升4.77%。

沙钢出台2019年10月下旬建材价格调整信息。10月21日沙钢对建筑钢材品种出厂价格进行了调整,①螺纹钢价格下调100元/吨,现HRB400Ф16-25mm螺纹出厂价格为3800元/吨,Φ10mm规格加价160元/吨,Φ12m加价100元/吨,Φ14m加价30元/吨,Φ28-32mm规格加价60元/吨,Φ36、Φ40mm规格加价250元/吨,抗震钢筋加价30元/吨。Ф14-25mmHRB500螺纹出厂价格在HRB400基础上加价350元/吨。②高线价格平稳,现HPB300Ф6-10mm普碳高线执行价格4160元/吨。③盘螺价格平稳,现ФHRB400Ф8-10mm盘螺执行价格4200元/吨,Ф6mmHRB400盘螺加价300元/吨,抗震盘螺加价30元/吨。

一

国内钢材市场

本周国内钢材市场价格微降。截止10月25日,上海20mm HRB400材质螺纹价格为3670元/吨,较上周持平。高线6.5mm价格为3820元/吨,较上周下跌20元/吨。热轧3.0mm价格为3600元/吨,较上周持平。冷轧1.0mm价格为4220元/吨,较上周下跌20元/吨。普中板20mm价格为3700元/吨,较上周持平。

二

国际钢材市场

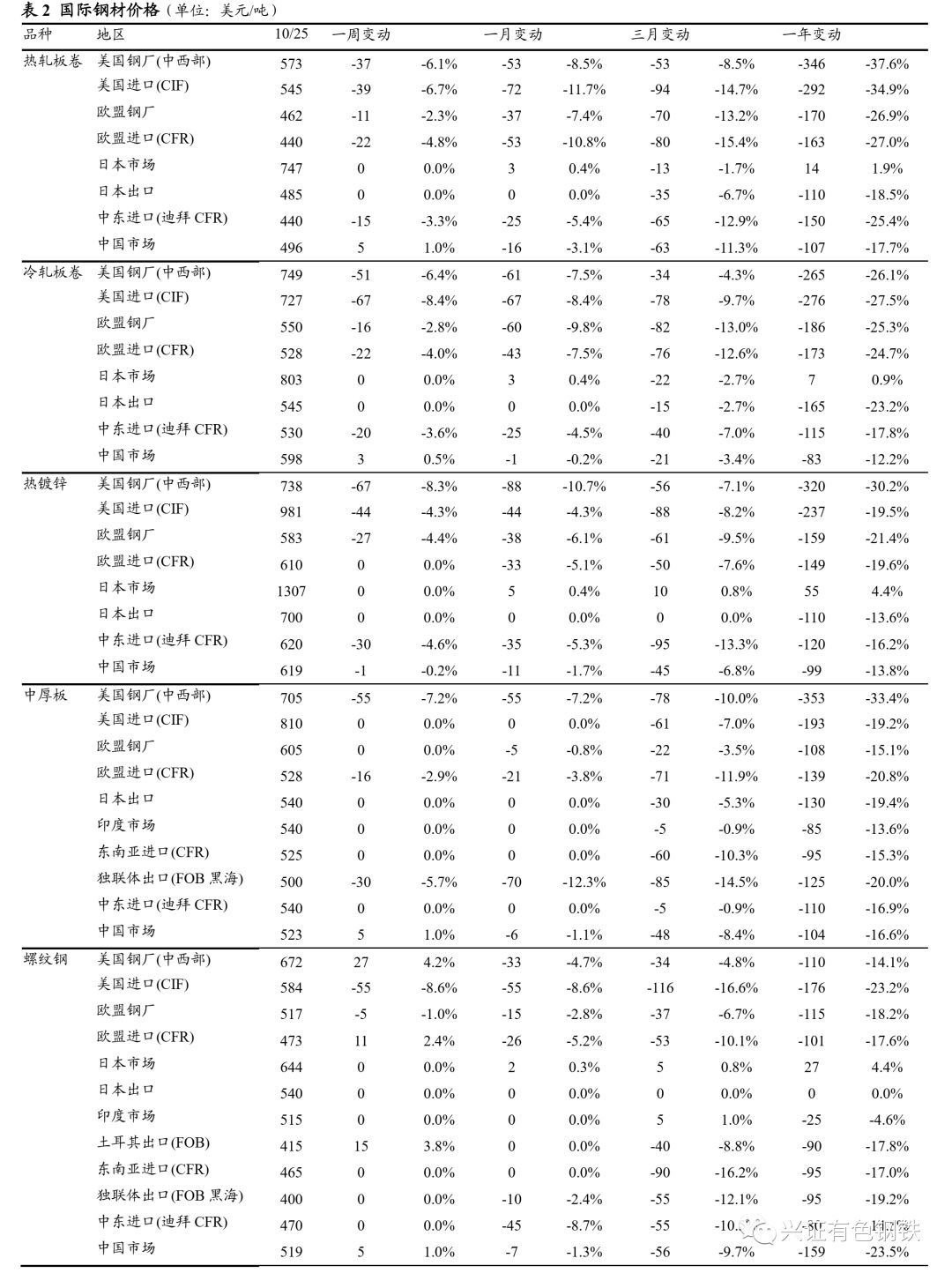

本周美国钢材市场价格总体下跌。截止10月25日,中西部钢厂的热卷出厂价为573美元/吨,较上周下跌37美元/吨;冷卷出厂价为749美元/吨,较上周下跌51美元/吨;热镀锌价格738美元/吨,较上周下跌67美元/吨;中厚板价格705美元/吨,较上周下跌55美元/吨。扁平材方面,价格下跌。长材方面,螺纹钢出厂价672美元/吨,较上周上涨27美元/吨。

本周欧洲钢材市场价格下跌。热卷方面,欧盟钢厂报价为462美元/吨,较上周下跌11美元/吨;冷卷方面,欧盟钢厂报价为550美元/吨,较上周下跌16美元/吨;热镀锌板方面,欧盟钢厂报价为583美元/吨,较上周下跌27美元/吨;中厚板方面,欧盟钢厂报价为605美元/吨,较上周持平。长材方面,螺纹钢方面欧盟钢厂报价517美元/吨,较上周下跌5美元/吨;欧盟钢厂线材报价为484美元/吨,较上周下跌22美元/吨。

三

原材料和海运市场

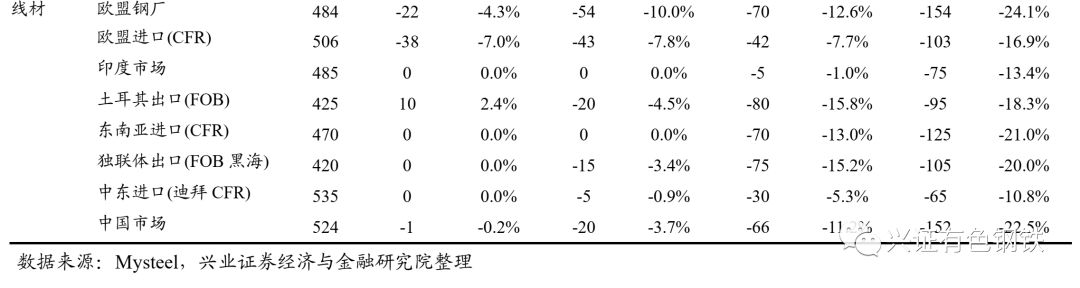

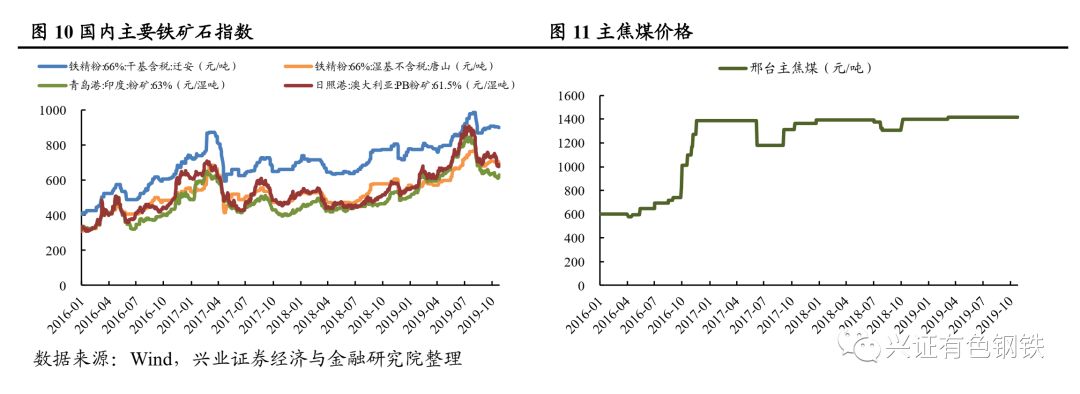

本周国产矿市场价格涨跌不一,进口矿价格涨跌不一。本周迁安铁精粉价格900元/吨,较上周下跌5元/吨;武安铁精粉价格660元/吨,较上周上涨30元/吨;唐山铁精粉价格701元/吨,较上周下跌8元/吨,国产矿市场价格涨跌不一。本周青岛港巴西粉矿745元/吨,较上周下跌5元/吨;青岛港印度粉矿631元/吨,较上周上涨16元/吨;连云港澳大利亚块矿810元/吨,较上周上涨5元/吨;日照港澳大利亚粉矿688元/吨,较上周上涨7元/吨;日照港澳大利亚块矿810元/吨,较上周上涨5元/吨,进口矿市场价格涨跌不一。本周海运市场涨跌不一。本周末废钢报价2370元/吨,较上周持平。铸造生铁3280元/吨,较上周下跌20元/吨。

本周焦炭市场价格下跌,焦煤市场价格稳定。本周焦炭市场价格下跌,周末报价1980元/吨,较上周下跌50元/吨;淮南焦煤(1/3)周末报价1285元/吨,较上周持平。

四

国内钢厂生产情况

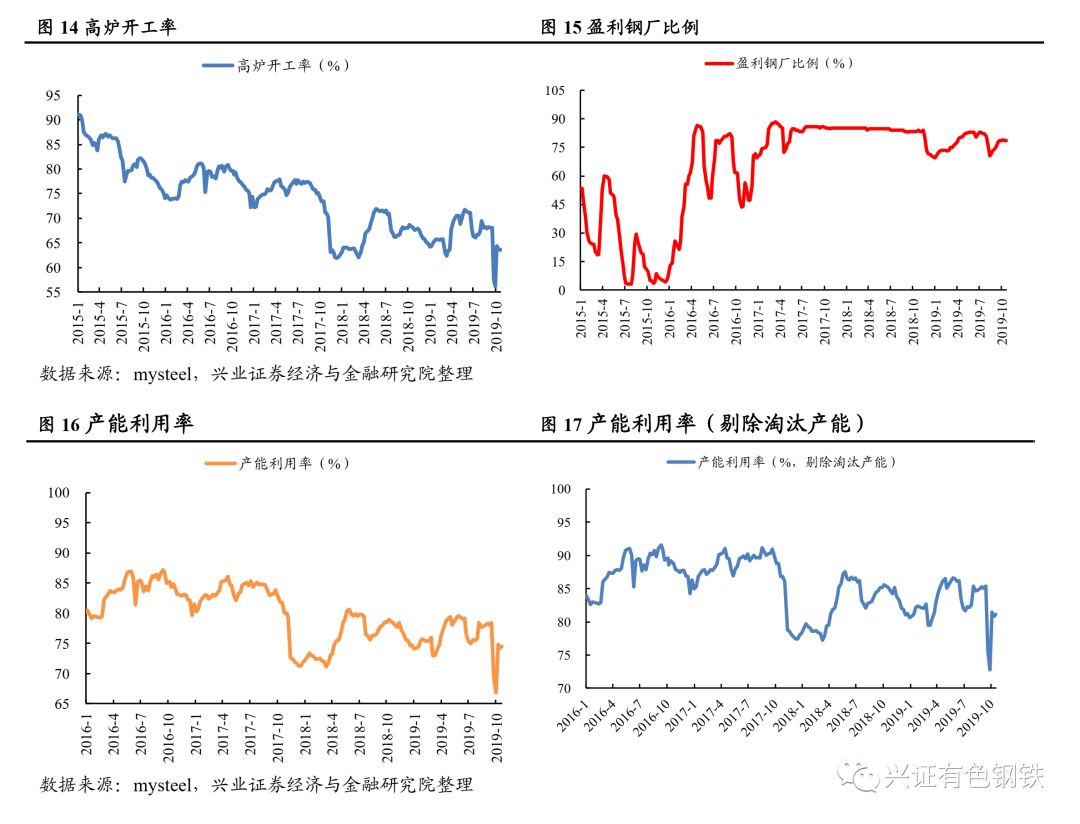

本周Mysteel调研163家钢厂高炉开工率63.54%,环比持平,产能利用率74.55%,环比增0.28%,剔除淘汰产能的利用率为81.16%,较去年同期降4.02%,钢厂盈利率78.53%,环比持平。

本周Mysteel调研全国62家建筑钢材独立电弧炉钢厂螺纹钢周产量53.11万吨,较上周减0.86万吨,同比减0.29万吨。其中华东地区下降0.29,华南地区上升0.1万吨、华中地区下降0.85万吨、西南地区上升0.18万吨。盘螺周产量16.36万吨,较上周减0.31万吨,同比减0.45万吨,其中华东地区下降0.02万吨,华南地区持平,华中地区下降0.3万吨、西南地区持平。全国62家独立电弧炉建材钢厂盈亏情况,22.6%钢厂持平,19.35%钢厂亏损,58.05%钢厂盈利。

五

库存

六

利润情况测算

利润测算假设如下:1、铁矿石采用全现货,50%国内矿+50%长协矿;2、50%焦炭外购,50%自炼焦

七

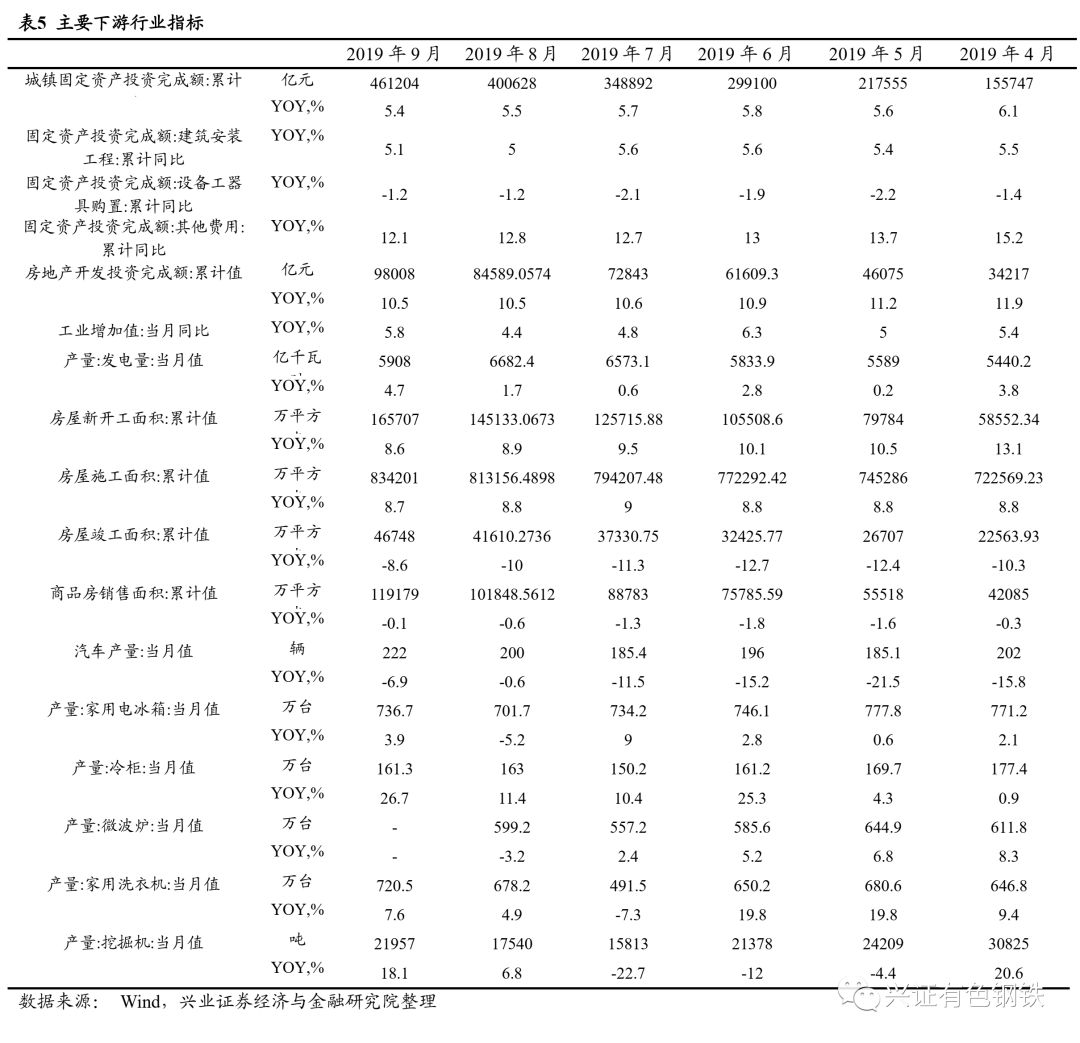

钢铁行业下游

八

主要钢铁公司估值

九

风险提示

钢价持续下行;

环保限产不达预期;

下游需求超预期加速下滑。

注:文中报告依据兴业证券经济与金融研究院已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告:《钢铁周报(20191021-20191027):11月以后表观消费预计持续回落,降库速率大概率逐步放缓》

对外发布时间:2019年10月26日

报告发布机构:兴业证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师 :

邱祖学 SAC执业证书编号:S0190515030003

王丽佳 SAC执业证书编号:S0190519080007

使用本研究报告的风险提示及法律声明

兴业证券股份有限公司经中国证券监督管理委员会批准,已具备证券投资咨询业务资格。

本报告仅供兴业证券股份有限公司(以下简称“本公司”)的客户使用,本公司不会因接收人收到本报告而视其为客户。本报告中的信息、意见等均仅供客户参考,不构成所述证券买卖的出价或征价邀请或要约。该等信息、意见并未考虑到获取本报告人员的具体投资目的、财务状况以及特定需求,在任何时候均不构成对任何人的个人推荐。客户应当对本报告中的信息和意见进行独立评估,并应同时考量各自的投资目的、财务状况和特定需求,必要时就法律、商业、财务、税收等方面咨询专家的意见。对依据或者使用本报告所造成的一切后果,本公司及/或其关联人员均不承担任何法律责任。

本报告所载资料的来源被认为是可靠的,但本公司不保证其准确性或完整性,也不保证所包含的信息和建议不会发生任何变更。本公司并不对使用本报告所包含的材料产生的任何直接或间接损失或与此相关的其他任何损失承担任何责任。

本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的证券或投资标的的价格、价值及投资收入可升可跌,过往表现不应作为日后的表现依据;在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告;本公司不保证本报告所含信息保持在最新状态。同时,本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。

除非另行说明,本报告中所引用的关于业绩的数据代表过往表现。过往的业绩表现亦不应作为日后回报的预示。我们不承诺也不保证,任何所预示的回报会得以实现。分析中所做的回报预测可能是基于相应的假设。任何假设的变化可能会显著地影响所预测的回报。

本公司的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本报告意见及建议不一致的市场评论和/或交易观点。本公司没有将此意见及建议向报告所有接收者进行更新的义务。本公司的资产管理部门、自营部门以及其他投资业务部门可能独立做出与本报告中的意见或建议不一致的投资决策。

本报告的版权归本公司所有。本公司对本报告保留一切权利。除非另有书面显示,否则本报告中的所有材料的版权均属本公司。未经本公司事先书面授权,本报告的任何部分均不得以任何方式制作任何形式的拷贝、复印件或复制品,或再次分发给任何其他人,或以任何侵犯本公司版权的其他方式使用。未经授权的转载,本公司不承担任何转载责任。

在法律许可的情况下,兴业证券股份有限公司可能会持有本报告中提及公司所发行的证券头寸并进行交易,也可能为这些公司提供或争取提供投资银行业务服务。因此,投资者应当考虑到兴业证券股份有限公司及/或其相关人员可能存在影响本报告观点客观性的潜在利益冲突。投资者请勿将本报告视为投资或其他决定的唯一信赖依据。

投资评级说明

报告中投资建议所涉及的评级分为股票评级和行业评级(另有说明的除外)。评级标准为报告发布日后的12个月内公司股价(或行业指数)相对同期相关证券市场代表性指数的涨跌幅。其中:A股市场以上证综指或深圳成指为基准,香港市场以恒生指数为基准;美国市场以标普500或纳斯达克综合指数为基准。

行业评级:

推荐-相对表现优于同期相关证券市场代表性指数;中性-相对表现与同期相关证券市场代表性指数持平;回避-相对表现弱于同期相关证券市场代表性指数。

股票评级:

买入-相对同期相关证券市场代表性指数涨幅大于15%;

审慎增持-相对同期相关证券市场代表性指数涨幅在5%~15%之间;

中性-相对同期相关证券市场代表性指数涨幅在-5%~5%之间;

减持-相对同期相关证券市场代表性指数涨幅小于-5%;

无评级-由于我们无法获取必要的资料,或者公司面临无法预见结果的重大不确定性事件,或者其他原因,致使我们无法给出明确的投资评级。

免责声明

市场有风险,投资需谨慎。本平台所载内容和意见仅供参考,不构成对任何人的投资建议(专家、嘉宾或其他兴业证券股份有限公司以外的人士的演讲、交流或会议纪要等仅代表其本人或其所在机构之观点),亦不构成任何保证,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。根据《证券期货投资者适当性管理办法》,本平台内容仅供兴业证券股份有限公司客户中的专业投资者使用,若您并非专业投资者,为保证服务质量、控制投资风险,请勿订阅或转载本平台中的信息,本资料难以设置访问权限,若给您造成不便,还请见谅。在任何情况下,作者及作者所在团队、兴业证券股份有限公司不对任何人因使用本平台中的任何内容所引致的任何损失负任何责任。

本平台旨在沟通研究信息,交流研究经验,不是兴业证券股份有限公司研究报告的发布平台,所发布观点不代表兴业证券股份有限公司观点。任何完整的研究观点应以兴业证券股份有限公司正式发布的报告为准。本平台所载内容仅反映作者于发出完整报告当日或发布本平台内容当日的判断,可随时更改且不予通告。

本平台所载内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见