继2019年3月20日财政部税务总局海关总署公告发布了2019年第39号《关于深化增值税改革有关政策的公告》第六条规定了纳税人购进国内旅客运输服务,其进项税额允许从销项税额中抵扣以来总局又于2019年9月16日发布了2019年第31号关于关于国内旅客运输服务进项税抵扣等增值税征管问题的公告,对国内旅客运输服务进项税额抵扣问题作了进一步明确。

我们在实务中发现,许多纳税人对如何把握购进国内旅客运输服务进项税额抵扣政策,一直比较困惑。在此结合上述两个文件的的相关规定,总结了国内旅客运输服务进项税抵扣“一二三四”点。01一个时间节点4月1日,是适用国内旅客运输服务进项税额抵扣政策必须关注的一个时间节点。纳税人允许抵扣的国内旅客运输服务进项税额,是指纳税人2019年4月1日及以后实际发生,并取得合法有效增值税扣税凭证注明的或依据其计算的增值税税额。需要强调的是,旅客运输服务必须在2019年4月1日及以后发生,所取得的票据须为2019年4月1日及以后开具。实务中,有一些注明旅客身份信息的抵扣凭证,是在2019年3月31日以前购票并开始接受服务,4月1日及以后才结束服务。这种情况下,由于服务发生在4月1日之前,且票据的取得时间也在4月1日前,所以不能抵扣进项税额。

02两类员工

(一)是与本单位签订了劳动合同的员工。

(二)是本单位作为用工单位接受的劳务派遣员工。

也就是说文件明确了只限于上述两类人员发生的购进国内旅客运输服务,才有资格抵扣进项税额。没有与企业签订劳动合同的董事、监事等高级管理人员购买的运输服务,则不得抵扣进项税额。

03三类凭证

发生的国内旅客运输服务可以凭以下三类凭证抵扣进项税额:

(一)是增值税专用发票。

(二)是增值税电子普通发票。

(三)是注明旅客身份信息的客运凭证。

需要注意的是发票上注明的购买方“名称”“纳税人识别号”等信息,应当与实际抵扣税款的纳税人一致。客运凭证包括航空运输电子客票行程单、铁路车票、公路、水路等其他客票。如果票据上没有注明旅客身份信息或者是手写的旅客身份信息,则不能作为抵扣凭证。

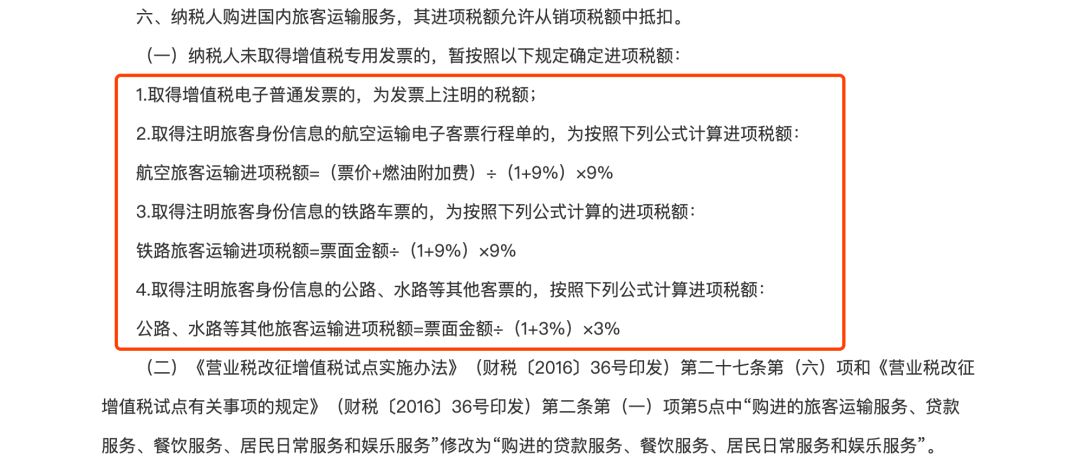

04四种计算方法

发生的国内旅客运输服务可以抵扣多少进项税额呢?针对取得的凭证不同,有四种计算方法:

(一)是取得增值税专用发票和增值税电子普通发票的,为发票上注明的税额。

(二)是取得注明旅客身份信息的航空运输电子客票行程单的,进项税额=(票价+燃油附加费)÷(1+9%)×9%。

(三)取得注明旅客身份信息的铁路车票的,进项税额=票面金额÷(1+9%)×9%。

(四)是取得注明旅客身份信息的公路、水路等其他客票的,进项税额=票面金额÷(1+3%)×3%。

东审咨询部:余建

来源:东审财税

——————— 活动延续 ——————