“钱多人傻的时代要结束了。”

来源 l 投资家网(ID:touzijias)作者 l 晓月

01六周暴跌三分之二

又一明星公司骤然陨落!这次的故事,发生在全球最大共享办公空间——Wework!

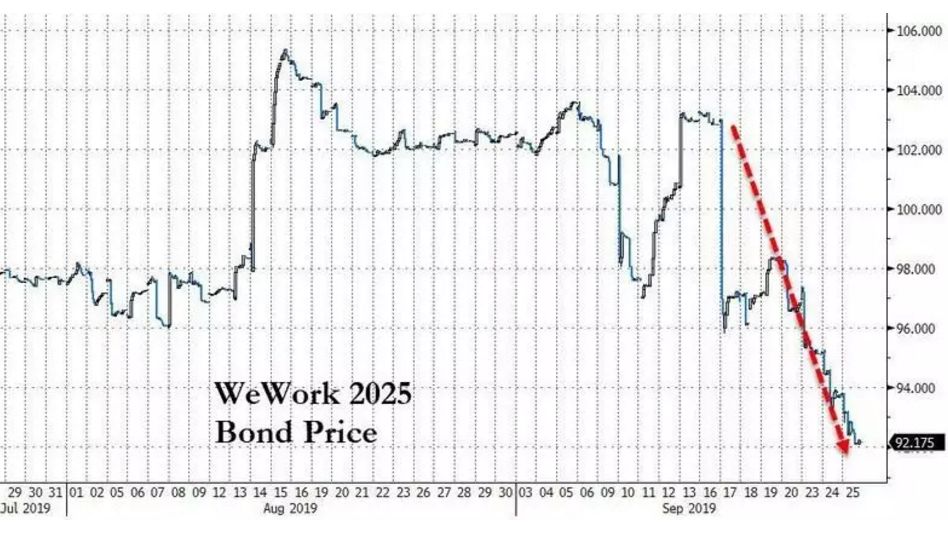

日前,Wework正式发布声明,将向美国证券交易委员会正式撤回招股说明书,推迟公司IPO。 说好的IPO,为啥突然终止了?因为面对资本市场上的一跌再跌,Wework实在是扛不住了! 自从踏上IPO之路,Wework 的估值便开启了大跳水模式,从最高的470亿美元直线下调至100亿到150亿美元,跌了近三分之二。该公司的债券价格也是一跌再跌。

跌了这么多,以孙正义为代表的投资人鼻子都要气歪了。以目前这个估值上市,那么他绝对会亏到血本无归。尤其是孙正义的软银,要亏到六成以上!这样赔本的买卖孙正义哪里肯干,因此,在资本方的压力之下,Wework不得不中止了自己的上市之路。

令人唏嘘不已的是,从递交招股说明书到IPO折戟,从470亿到100亿,这一切仅仅用了六周时间!

02花式PPT画饼

出来混,总是要还的。Wework之所以估值破灭,是因为它原来就是一个泡沫。 其实Wework与有办公空间雷格斯的模式非常相似,但于2000年上市的雷格斯目前市值才不到40亿英镑(约合49亿美元),然而Wework估值最高却有470亿美元,简直相当于10个雷格斯。那么,Wework是如何为自己拉抬估值的呢? Wework为自己包装上了如今最火热的”共享经济“概念,就像Uber颠覆出行行业、airbnb颠覆住宿行业一样,号称要颠覆传统的办公行业,与前两家公司并列成为了“美国共享经济三巨头”。 而在一级市场上,”颠覆式“的”共享经济“,估值一向很高,根据CB Insights数据显示,今年年初,Uber估值720亿美元,Airbnb估值293亿美元,那么Wework估值470亿美元也就很合理了? 更何况,Wework不仅仅是跟别人单纯地共享办公空间,还要为入驻创业团队提供服务,为他们赋能,这样又多了一个高大上的概念。 但本质上,Wework干的就是一个”二房东“的生意,就像我爱我家、自如把别人的房子租下来装修之后再租给你一样,Wework是把别人的房子租下来改造成办公空间再租给创业公司。

除此之外,Wework还为自己装扮上了”大数据“的概念,号称通过数据分析来赋能办公空间,比如办公场所选址、办公室设计等等。 但其实,Wework的数据分析技术,最多的用途不过是用来分析应该配备几个会议室、几个插头、男女卫生间各有多少个等日常琐碎的事情。 经过这么一番包装,Wework的身价自然暴增,超出了同行十倍。 但Wework炫酷的PPT技巧能忽悠得了一级市场的投资者,却忽悠了不了雪亮眼睛的群众。自打Wework准备上市起,无数华尔街的分析师和财经媒体就拿着放大镜来研究这个“独角兽”明星,终于发现它的”原型“其实是一只“毒角兽”。

03创业明星为何纷纷跌下神坛?

其实,近年来,不仅仅是Wework为代表的共享办公行业,”共享经济“领域的其他明星公司,也都经历着相同的困境。例如共享出行巨头Uber(优步)自上市以来股价累计下跌35%,Lyft股价则是下跌了接近37%。 曾经风光无限的创业明星,如今却纷纷跌下神坛,总结来看,他们往往都有几个通病:

1. 疯狂扩张

说到底,”共享经济“领域大多数都是概念式的创新,缺乏技术壁垒,导致进入门槛低、入局者多。比如Wework,与它在北美市场同道竞技的就有Industrious、Serendipity以及专做女性办公的The Wing等等。 激烈的市场竞争下,以Wework为代表的共享经济企业们往往就会采取疯狂扩张、跑马圈地的方式来抢占市场,并为此不惜血本、大肆烧钱。 在房屋供应方面,为了能抢到更多的楼盘、租下更多的房子,Wework通常会对业主开出更高的年租金或租期更长的合同。而在房屋出租方面,Wework为了能吸引更多的创业者租赁,开出了更优惠的价码、更长的应付账款时间。 但问题在于,这不仅会带来更高的成本,还会带来更大的风险。目前Wework承租的楼盘合同中71%的合同在2024年以后到期,对比传统办公空间雷格斯,在2024年及之后到期的合同只有37%。 如果创业者没有办法及时支付给Wework,那么现金流短缺的Wework就没有办法支付给业主租金,就要承担资金链断裂的后果。 尤其是在经济下行时期更是如此,创业风险不断加剧、项目死亡率不断升高,今天活的好好的企业,老板明天可能就跑路了,到时候你找谁去要租金去? 2. 大肆烧钱 烧钱,成为了“共享经济”明星公司的典型打法。赚得了投资人的钱,却赚不了用户的钱。 Wework看似高昂增长的营收背后,是”边赚边赔“的残酷现实。数据显示,2016-2019上半年年营收分别为4.36亿美元,8.86亿美元、18.21亿美元和15.35亿美元;而它2016-2018年的净亏损,则分别达到了4.30亿美元、9.33亿美元、19.27亿美元和9.04亿美元,三年半累亏42亿美元,几乎抹平了营收。 而最大的支出,就在于其长期租约的危险模式,将长达10至15年的租赁费用分摊在每期的支出之中。数据显示,Wework2016-2018年的空间运营支出分别为4.3亿美元,8.1亿美元和15亿美元,占总营收的比例为99%,92%和83%。 在激进的扩张之路中,采用野蛮的烧钱打法,导致公司深陷亏损泥潭,迟迟无法盈利,是共享经济领域明星公司的“通病”。 共享出行巨头Uber2019年Q2财报显示,其净亏损达到至52.36亿美元(约合人民币369.73亿元),创下正式披露财务数据以来最大的一次亏损;Lyft2019年Q2的亏损额则达到了6.44亿美元(约合人民币45.47亿元),而去年同期为1.79亿美元。而国内网约车龙头滴滴也是自2012年成立以来从未盈利,更是在2018年巨亏109亿元。

3.资本的野蛮加持 当然,锅不能甩在创业者一个人身上。没有投资者借他的胆子和金钱,创业者也不敢这么玩命扩张、大肆烧钱。 Wework的背后是软银,孙正义大概当初是因为投资了阿里巴巴赚的盆满钵满,从此看哪个科技企业都顺眼,都觉得是价值洼地。当2017年孙正义见到Wework创始人Adam Neumann时,他说Wework还不够“疯狂”,Wework的估值可以值“几千亿美金”。 在孙正义向Wework正式投资44亿时,他还告诉Adam Neumann:让Wework“比原来计划的大10倍”。 共享单车领域的ofo不也是如此? 当年ofo创始人戴威本来是打算稳扎稳打就做校园市场,至少两年后盘子做稳了再进军城市,但在资本加持、要求变现的压力下,戴威自己也膨胀了,开始了蒙眼狂奔的疯狂扩张,为此投放了大量粗制滥造的小黄车,导致“十辆ofo九辆坏,还有一辆骑不快。”不仅让企业现金流承压,还会城市带来了满城的“黄垃圾”。

其实国内的soho中国董事长潘石屹早就发现了真相,早在当年共享经济尚还一片火热时,他就拒绝给自己的SOHO 3Q融资,还拒绝了找上门来寻求被收购的共享办公企业。 老潘说了这样一番话,十分精到:“烧钱的生意就像从院子里面捡了一束花回来,没有根,插到瓶子里面过一段时间就会蔫的。”

如今看来,久经沙场的老潘还是非常有先见之明的。不仅共享办公行业老大Wework经历幻灭时刻,它的“中国门徒”们也不好过,国内共享办公两大巨头优客工场和氪空间的发展亦是受到挫折。 曾任万科副总裁的毛大庆所创立的“优客工厂”,经历了IPO之梦的幻灭。今年2月,就有消息称优客工场希望今年在纳斯达克上市,寻求30亿美元估值。不过到了7月,又有媒体曝出优客工场将在2020年IPO,募资至多2亿美元。 另一共享办公巨头氪空间,不仅IPO遥遥无期,企业内部更是风波不断。今年元旦之前氪空间已经完成一次裁员,随即公司宣布年会、年终奖取消。除此之外,“部分物业无法按时交租”、“企业内部贪腐”“遭香港业主索赔5亿港元”等消息,也让氪空间深陷泥潭。 而追根究底,这不仅竟是一家公司的问题,也不仅是一个行业的问题,更是一种商业模式的问题。 Wework的上市失败,意味着投资市场正在经历一场巨变——市场从此告别了钱多人傻的蒙眼狂奔时代,那些“只会烧钱、不会赚钱”的公司越来越难以受到投资人的认可。 大潮退去、方知谁在裸泳。Wework的倒下只是一个开始。当市场终于回归理性,下一个倒下的会是谁?

文章观点仅代表作者观点,不代表本公众号立场;文中投资建议仅供参考。