2019年10月25日,冠昊生物连发9则公告,涉及1元转让广州聚生26.5%股权、2019年第三季度报告、控股股东延期增持公司股票、职工监事辞职等利空事宜。

公司当前业务涉及生物材料领域、细胞/干细胞领域、药业领域、科技孵化平台。

1元转让亏损资产26.5%股权

公司热衷“低卖”“高买”

根据公司关于出售参股公司股权的公告,公司拟将参股公司广州聚生医疗科技有限公司26.5%股权转让给武汉康斯泰德科技有限公司,经双方协商同意转让金额为人民币1元。公司称有利于进一步整合资源,优化资产结构,改善公司经营和财务状况,提高运营和管理效率。

2013年7月,冠昊生物以认购1600万元增资额的方式向聚生医疗进行股权投资。根据公告介绍,广州聚生从事研发、生产的医用级聚醚醚酮(PEEK)材料及产品,是国内唯一拥有自主知识产权的PEEK研发并能产业化的企业,但尚未取得国家药监局颁发的产品注册证,能否取得预期收益依然存在不确定性。

2019年前三季度广州聚生营收为0,净利润亏损223万元;2018年营收31.48万元,净利润亏损279万元。事实上,冠昊生物2013年在广州聚生投入的1600万元,逐年减少,权益法下确认的广州聚生投资收益自2014年至今均为亏损,投资收益合计亏损482万元。截至2019年上半年底,公司持有的广州聚生的股权期末余额剩1117.88万元。

截至2019年9月30日,广州聚生总资产为1701万元,总负债为1467万元,净资产为234万元。1元转让净资产为正的亏损资产股权,背后的逻辑令人费解。

本次交易影响公司第三季度业绩,第三季度计提长期股权投资减值准备1117.89万元。

这并不是冠昊生物第一次出售资产。

公司在今年8月拟转让广州优得清生物科技有限公司20%股权至西藏鑫溢投资有限公司,转让对价2600万元。

冠昊生物在2014年3月向优得清投资4000万获得优得清33.3%股权后,于2015年8月以3600万元收购优得清16%股权,至此,公司占优得清49.33%股权,合计投入7600万元。

但优得清业绩持续亏损,2019年上半年亏损39.88万元,2016年至2018年分别亏损494.26万元、1582.83万元、681.02万元。

权益法下确认的优得清投资收益自2014年至今逐年亏损,投资收益合计亏损1395万元,截至2019年上半年底,公司持有的优得清股权期末余额剩6204.98万元。

除了“低卖”,翻看公司各个并购标的评估报告书发现,公司似乎更喜欢高溢价收购亏损资产。

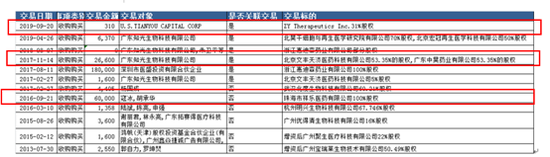

1.2019年9月20日,310万美元购买实控人旗下亏损标的31%股权

根据公司2019年9月20日公告,公司拟以约1000万美元投资估值收购美国天佑持有ZYTherapeuticsInc.31%的股权,股权转让金额为310万美元。

U.S.TIANYOUCAPITALCORP(美国天佑)是北京天佑投资有限公司100%全资设立的子公司,北京天佑由冠昊生物实际控制人张永明、林玲夫妇合计持有80%的股权,且U.S.TIANYOUCAPITALCORP(美国天佑)的董事长为冠昊生物的实际控制人和董事长张永明先生,本次交易构成关联交易。

ZYTherapeuticsInc.于2015年9月15日设立,是一家生物医药技术公司,公司注册地位于美国北卡罗莱纳州。主营开发并市场化创新的纳米靶向药物传送平台、创新型紫杉醇多糖载体肿瘤新药、紫杉醇白蛋白结合型改良针剂。

截至2019年上半年底,公司净资产58.72万美元,2018年、2019年上半年营收分别为1.53万美元、3963.39美元,净利润分别亏损86.54万美元、32.06万美元。

2.2017年11月,溢价17倍购买实控人旗下两家亏损标的53.35%股权

2017年11月,公司以自有资金2.66亿元从控股股东广东知光手中分别收购了北京文丰天济医药科技有限公司及广东中昊药业有限公司53.35%的股权。

采用收益法对两个标的进行评估,权益评估值为5.07亿元,评估值较账面净资产增值4.79亿元,增值率1713%。评估报告显示,2015年、2016年、2017年上半年,中昊药业分别161万元、497万元、416万元,北京文丰分别亏损88万元、954万元、606万元。

中昊药业和文丰天济是以经营苯烯莫德产品为主的经营主体,属于同一控制下的关联公司,实控人为冠昊生物控股股东广东知光,本次交易构成关联交易。

收购后两个标的持续亏损,2018年、2019年上半年,中昊药业净利润分别亏损692万元、716万元,文丰天济分别亏损1062万元、627万元。

2019年半年报显示,公司分别持有的北京文丰58.20%股权和中昊药业58.20%股权已质押给中国工商银行股份有限公司广州天平架支行。

3.2015年7月拟溢价106.22%收购珠海祥乐100%股权

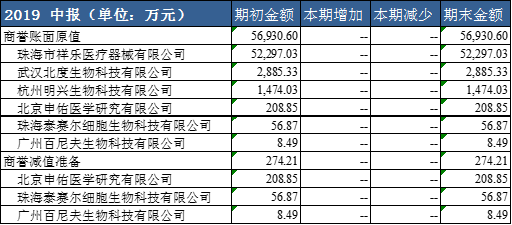

2015年7月公告,公司与珠海祥乐签订股权转让意向书,拟收购珠海祥乐100%股权。采用收益法对珠海市祥乐医药有限公司的股东全部权益评估值为6.20亿元,评估值较账面净资产增值3.19亿元,增值率106.22%。交易对价6亿元,该笔交易确认商誉5.23亿元。2016年8月,该笔交易完成。

珠海祥乐是一家眼科领域的品牌运营商,珠海祥乐专注于白内障手术,于2000年进入眼科手术产品领域,2007年引进美国爱锐人工晶体。

珠海祥乐股东寇冰向冠昊生物承诺:2015年、2016年和2017年合并报表扣除非经营损益后归属于母公司所有者的净利润分别不低于4000万元、5200万元和6760万元,珠海祥乐精准完成业绩承诺。承诺期过后,珠海祥乐业绩开始下滑,2018年、2019年上半年营收分别同比下滑17.20%、0.39%,净利润分别同比减少8.30%、0.11%。

此外,2015年4月,公司以1474万元收购明兴生物80%股权,并增资1642万元,明兴生物成立于2014年8月,可辨认净资产公允价值为-116万元,2015年亏损238万元,2016-2018年分别亏损286万元、327万元、71万元。

一系列的溢价收购后,公司商誉高企,截至2019年三季度末,商誉高达5.67亿元,占净资产比例近50%。标的持续亏损或者业绩下滑,5.67亿商誉自2015年以来却从未减值,对公司未来业绩也是一个大隐患。

Q3净利润降七成

控股股东延期增持公司股票

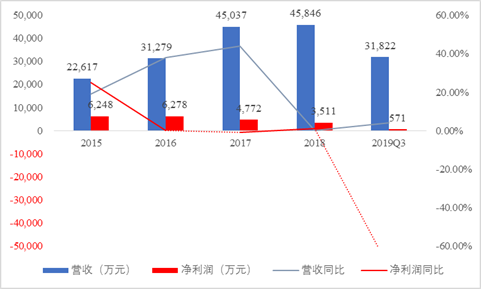

根据公司第三季度报告,2019年前三季度公司实现营业收入3.18亿元,较上年同期增长3.82%,其中生物膜类产品收入同比增长17.60%,公司新药本维莫德乳膏实现收入301.91万元。

2019年前三季度净利润为571万元,同比降低71%,归属于上市公司股东的净利润为1403.97万元,同比减少44.44%。业绩下降的主要影响因素为公司计划转让所持有的广州聚生医疗科技有限公司26.5%股权,计提长期股权投资减值准备1117.89万元,影响归属于上市公司股东的净利润1117.89万元。

事实上,公司自2015年以来收购多个亏损标的,非但没有增厚公司业绩,标的连续亏损大幅拖累公司业绩。公司净利润从2015年的6248万元逐年减少,至2018年减少至3511万元,CAGR为-17.48%。

数据来源:同花顺数据整理绘制

公司10月25日还发布公告称,公司控股股东广东知光计划将其增持计划的期限延长5个月,至2020年4月7日。

知光计划自2019年5月7日起六个月内,拟增持股份数量不超过公司总股本2.65亿股的2.14%、不低于总股本的1.1%。截至10月25日,广东知光通过“云信—弘瑞29号集合资金信托计划”以集中竞价的方式累计增持公司股份79.54万股,占公司总股本的0.30%,增持金额为1612.62万元,尚未完成增持计划。(Ajia/文)

来源:新浪财经

往期回顾

版权说明:如转载涉及版权等问题,请发送消息至公众号后台与我们联系,我们将在第一时间处理!

投稿及商务合作请联系:

wujian1@staff.sina.com.cn